Recentemente, foi dado o pontapé inicial nos balanços das empresas americanas, período sempre muito aguardado e acompanhado de perto pelo mercado, que tende a repercutir inúmeras pautas ao longo das próximas semanas.

Mas antes de começarmos, seguem alguns apontamentos sobre a safra de balanços nos EUA

Na última sexta-feira (12), foi aberta a temporada de divulgação de balanços nos EUA, também chamada de Earnings Season, na qual as empresas divulgam seus balanços e demonstrativos de resultados, relatando lucros, prejuízos, custos, despesas e fluxo de caixa, dentre outros dados relevantes. Esta é uma declaração pública oficial da empresa sobre o seu desempenho atual e as suas perspectivas futuras.

E o que são os arquivos 10-Q e 10-K?

No caso das empresas públicas, elas são obrigadas a apresentar os relatórios 10-Q (trimestral) e 10-K (anual) à Securities and Exchange Commission (SEC). Os principais componentes do 10-Q incluem demonstração de resultados, balanço patrimonial, demonstração dos fluxos de caixa e comentários da administração.

Watch out! Não supervalorize os números apresentados.

É importante ressaltar que os balanços e números apresentados trazem um retrato do passado da empresa, abrangendo vendas e lucros que já ocorreram, mas sem garantia de repetição, hein.

Por que, então, a Earnings Season é um evento importante para o mercado?

Porque os balanços nos fornecem uma visão geral de como a empresa tem se saído no cenário atual e quais são os seus planos e as suas perspectivas futuras. Juntamente com os lucros passados, muitas empresas aproveitam para apresentar previsões (guidance) sobre seus resultados futuros e/ou organizam reuniões abertas para esclarecimento de dúvidas, nas quais a administração executiva conversa diretamente com o público, incluindo stakeholders e até a imprensa.

A Earnings Season é também amplamente aguardada pelos analistas de mercado, que costumam fazer várias projeções e análises sobre os números da empresa para melhor embasamento e acompanhamento estratégico dos investidores. Com a divulgação pública dessas informações financeiras, eles podem reavaliar se as suas estimativas estão alinhadas ou não com os resultados divulgados. E essa comparação (expectativa versus realidade) tende a impactar os preços das ações. Isso ocorre porque, no mercado de capitais, frequentemente trabalhamos com base em expectativas, por conseguinte, números acima ou abaixo das expectativas resultam em oscilações nos preços das ações.

Como posso acompanhar essas divulgações?

Aqui na Avenue, nosso time realiza uma ampla cobertura dos principais resultados, disponibilizada em “Resultados Trimestrais: Temporada de balanços nos EUA”.

Outro link super útil para quem deseja acompanhar os anúncios de resultados com rapidez é esta página da CNBC.

E já que estamos no início da safra de resultados, segue calendário das divulgações programadas para o mês de julho:

O QUE ESPERAR PARA ESTA EARNINGS SEASON?

Algumas empresas já comunicaram seus balanços na semana passada, mas é a partir dos próximos dias que as divulgações ganham corpo. Todas as estimativas e expectativas de mercado apresentadas aqui se referem a projeção média de analistas capturados pelo Bloomberg e não são estimativas da Avenue em nenhum momento.

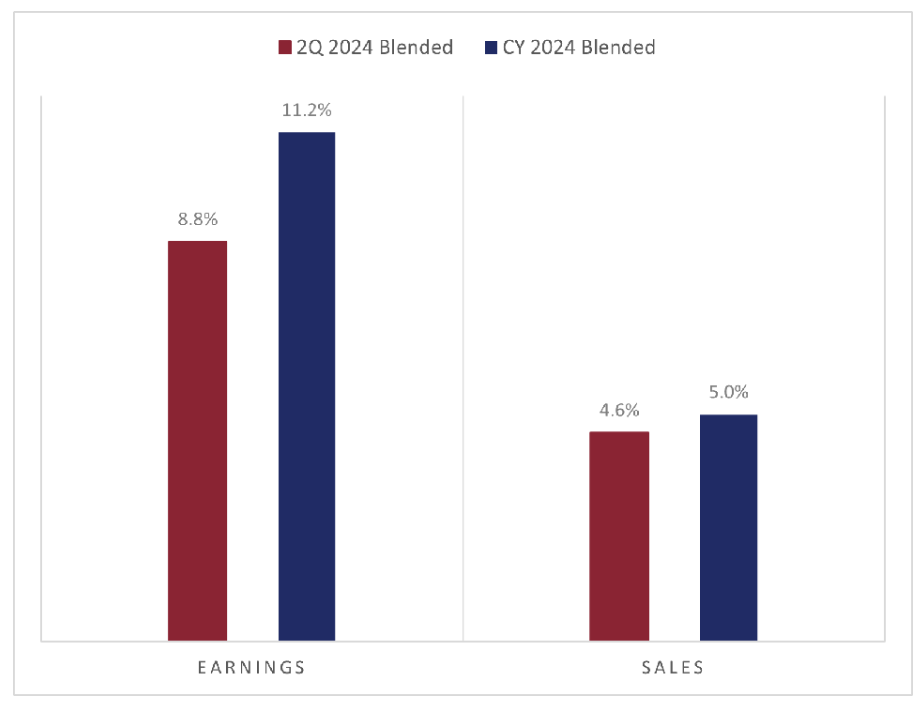

Falando em big numbers, a expectativa do mercado é a de que as empresas do S&P 500 apresentem crescimento de receitas de 4,6% e de lucros de 8,8%, ante o mesmo período do ano passado. Ambos os indicadores representam uma forte aceleração frente ao reportado no primeiro trimestre de 2024, de 4,3% e 5,9% respectivamente.

Expectativas de variação trimestral e anual das receitas e lucros do S&P 500

A grande questão.

Tão importantes quanto os números reportados, são as perspectivas fornecidas pelas empresas. Isso porque a economia americana tem dados sinais de desaceleração ao mesmo tempo em que o mercado de ações tem batido suas máximas, com elevadas perspectivas de lucros – vide gráfico abaixo que compara o índice às expectativas de lucros do mercado para as empresas listadas.

Além disso, o mercado estima uma aceleração desse aumento dos lucros, prevendo um crescimento de aproximadamente 11% em 2024. Ora, isso seria possível em uma economia que desacelera? Bem… depois de renovar as máximas no ano e alcançar uma valorização de cerca de 18% no período, esta safra de balanços será um importante teste para avaliar a sustentabilidade dessa alta.

Dessa forma, penso que esses são os fatores decisivos para esse trimestre: a validação ou não de tais expectativas e o seu contraste com os dados da economia e a valorização que temos acompanhado no mercado de ações.

Fonte: Bloomberg.com 08/jul/2024

Olhando setorialmente…

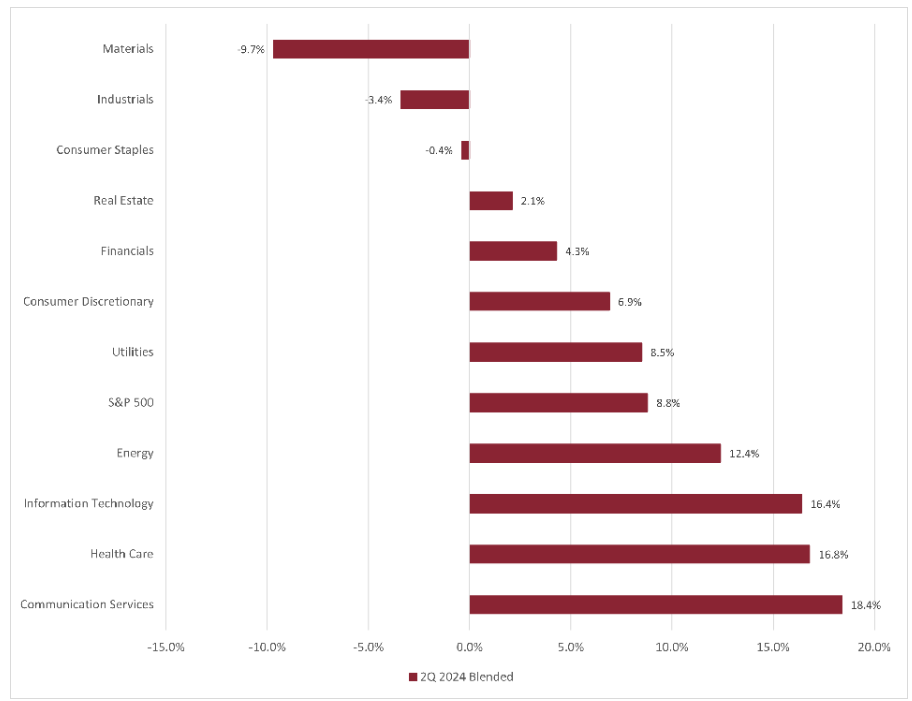

Como sempre, devemos ver grandes nuances nas diferentes atividades econômicas. Para o setor dos Serviços de Comunicação, que engloba empresas como Google e Meta, há uma estimativa de crescimento de lucros de 18,4%, sendo a área na qual o mercado espera a melhor performance dentre as demais – vale lembrar que estamos falando de apostas do mercado, sem qualquer tipo de garantia de sucesso.

Também vemos expectativas elevadas para o crescimento de lucros do setor de Saúde (Healthcare), em torno de 16,8%. No entanto, essa previsão é influenciada pela expectativa de grandes nuances nos resultados em alguns dos players do setor, como por exemplo, a expectativa de mercado acerca dos números da empresa Merck (MRK), que relatou um prejuízo considerável no 2T23 e que pode apresentar recuperação nesse trimestre (fonte).

Já no setor de Tecnologia da Informação (Information Technology), os números são influenciados pela Nvidia (NVDA), que tem mantido expectativas elevadas de crescimento de lucros devido à perspectiva de continuidade da forte demanda por semicondutores relacionados a inteligência artificial.

Por fim, depois de alguns trimestres com números fracos, espera-se um crescimento de lucros de 12,4% para o setor de Energia (Energy), em relação ao ano anterior. Embora os preços do gás natural tenham registado uma ligeira queda na comparação anual, os preços do petróleo subiram, resultando em um aumento esperado nas receitas que pode se traduzir, consequentemente, em aumentos de lucros.

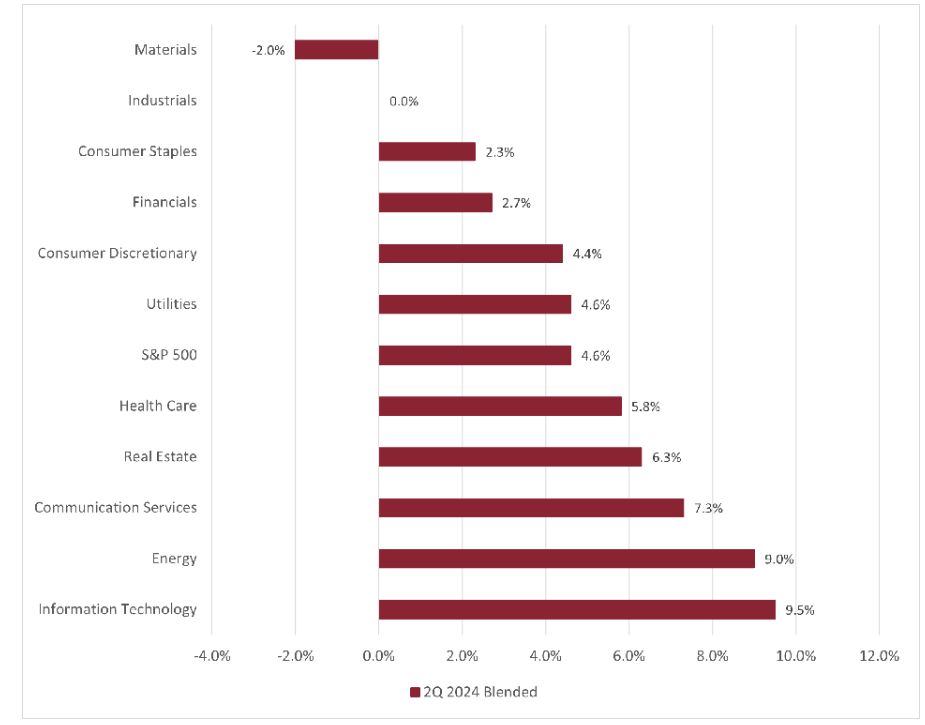

Os gráficos a seguir compilam as expectativas setoriais de variação de lucros e receitas, em bases anuais.

Expectativas de variação anual dos lucros setorialmente

Expectativas de variação anual das receitas setorialmente

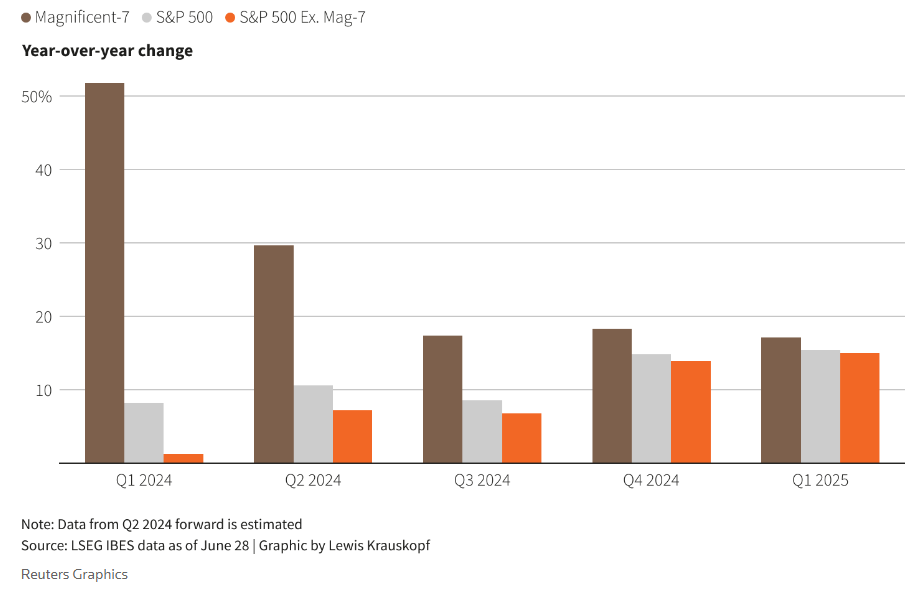

Concentração. Como vimos acima, além das diversas nuances setoriais, tem chamado a atenção a concentração de ganhos no mercado de ações americano, com 24% das empresas do S&P 500 superando o desempenho do índice cheio nos seis primeiros meses do ano (fonte). Enquanto o índice cheio acumula alta de 18% no ano, o S&P 500 Equal Weight Index (EWI, todas ações com peso igual) subiu apenas 4% no ano. Essa diferença pode ser explicada pela diferença de crescimento entre as empresas. Os lucros entre as chamadas Magnificent Seven aumentaram 51,8% em termos anuais no primeiro trimestre, em comparação com o crescimento de 1,3% nos lucros do resto do S&P 500 (fonte). O mercado estima que essa diferença diminua com as previsões de lucros anuais do grupo de tecnologia aumentando 29,7% no segundo trimestre, diante do crescimento esperado de cerca de 8% para o índice cheio (fonte). Ah, e para o ano a expectativa segue a mesma, ou seja, de diminuição dessa diferença, com uma desaceleração do crescimento. Então essa é uma questão a ser observada já neste trimestre.

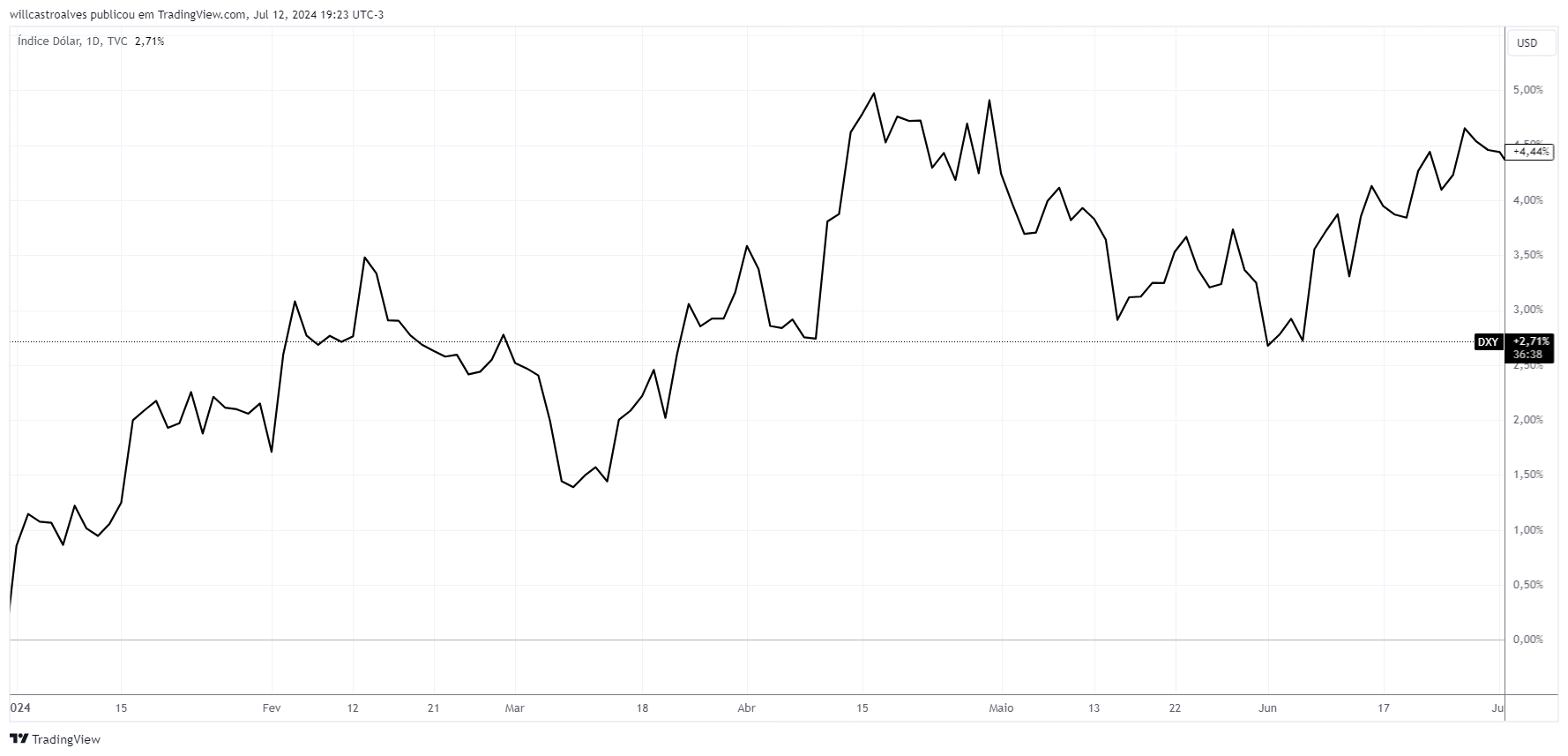

Dólar forte. Com cerca de 40% das receitas das empresas do S&P 500 sendo geradas fora dos EUA, um dólar forte tende a ter um impacto negativo nas receitas e lucros, quando considerados em moeda americana. É bem verdade que a sua valorização no mundo foi branda, mas, mesmo assim, essa alta pode ser um tema bastante presente durante esta safra de balanços – vale a ressalva de que tivemos uma realidade distinta ante o real. Até o fechamento do segundo trimestre (30 de junho), o US Dollar Index (dólar contra uma cesta de moedas) tinha se valorizado pouco mais de 4% no ano.

Fonte: Tradingview.com 12/jul/2024

ENQUANTO ISSO NA ECONOMIA…

Evolução favorável da inflação.

A semana que passou nos trouxe mais informações sobre a inflação nos EUA, tema protagonista do mercado na atualidade. Isso porque suas expectativas e evolução têm o poder de mexer com os juros e, consequentemente, todos os demais ativos.

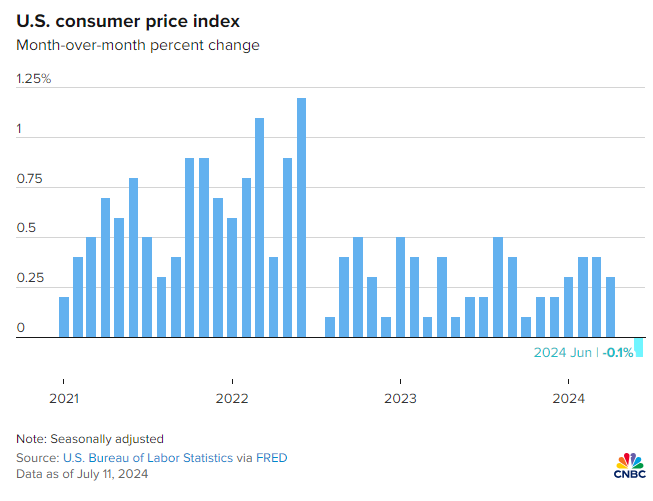

Na quinta-feira passada (11), mais uma vez o principal índice de inflação americano (CPI – inflação ao consumidor) veio abaixo do esperado em todas as suas medições – na variação mensal e anual, e também na comparação com o seu índice cheio ou seu núcleo. Finalmente depois de muitos meses, vimos deflação na variação mensal, com o CPI caindo 0,1% em junho ante maio – vide gráfico abaixo.

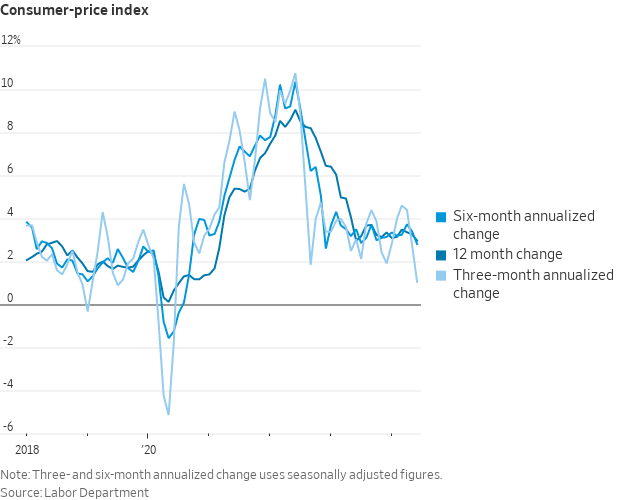

A taxa de inflação acumulada dos últimos 12 meses ficou em 3%, índice próximo ao seu nível mais baixo registrado em mais de três anos, segundo o Departamento do Trabalho. Com isso, as taxas de inflação anualizadas dos últimos três meses ficaram em 2,1%, menor patamar alcançado desde a pandemia:

Fonte: Nick Timiraos on X 11/jul/2024

No entanto, vale a ressalva da inflação ao produtor – dado divulgado na sexta-feira (12) que surpreendeu o mercado, com números acima do esperado.

O índice de preços ao produtor subiu 0,2% em junho ante o esperado de 0,1%, sendo que o índice registrado em maio também tinha sido revisado para cima, diante de uma queda de 0,2% anteriormente reportado para estabilidade. Além dos números mais fortes que o esperado, o aumento foi sentido igualmente no setor de serviços, que tem sido apelidado de o “vilão” dos indicadores de inflação.

Dado que os preços ao produtor tendem a influenciar os preços dos produtos e serviços vendidos ao consumidor final, o índice reforça o discurso que os dirigentes do Fed têm defendido, de que a luta contra a inflação ainda não está ganha e que é preciso ter paciência frente à possiblidade de mudança na política monetária do Fed.

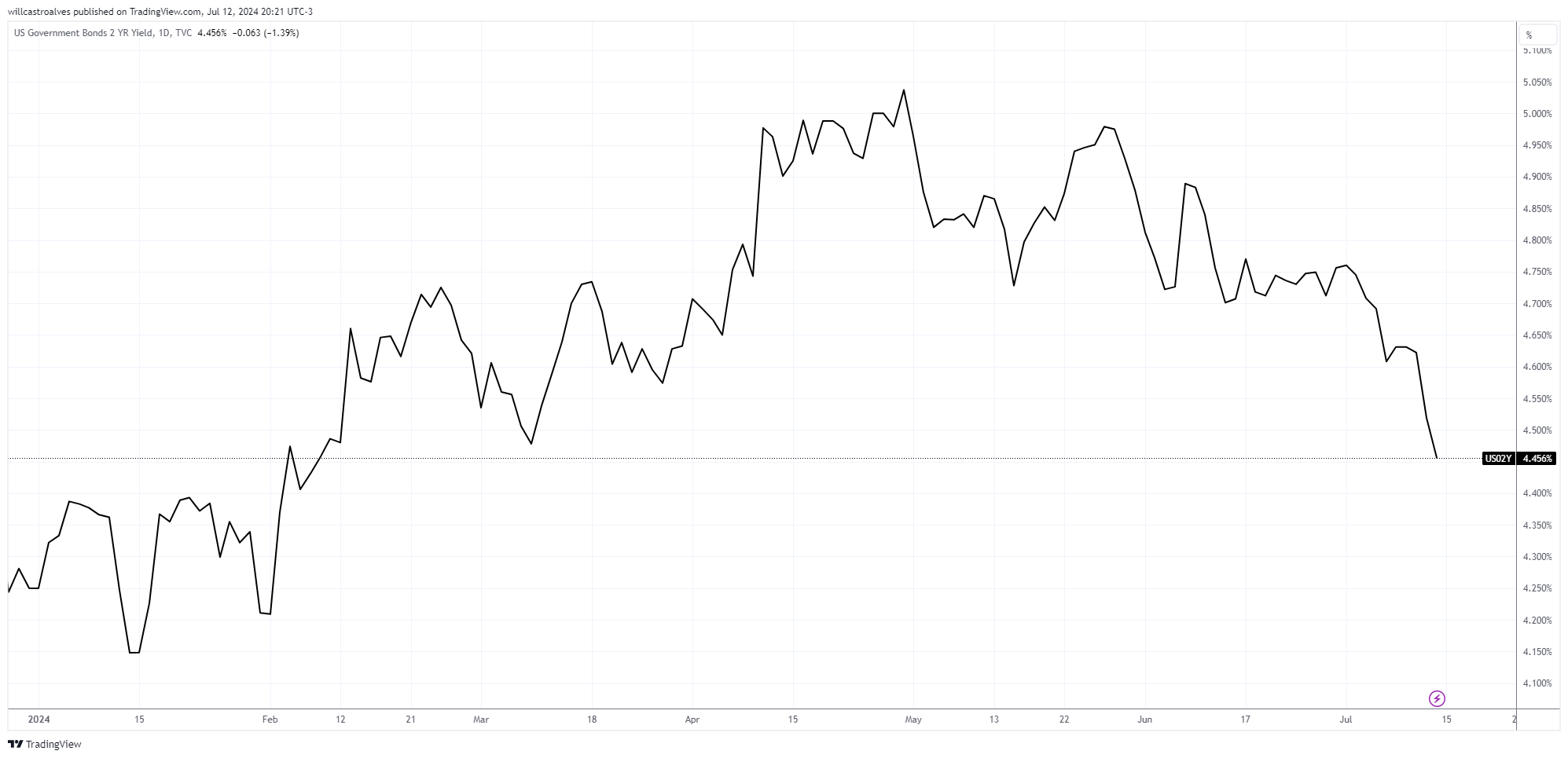

Ainda assim, as taxas de inflação foram bem recebidas pelo mercado, com os yields dos títulos de dívida americana cedendo logo após a leitura de que a inflação tem apresentado uma trajetória benigna e que, mantendo-se essa tendência, há espaço para cortes de juros pelo Fed. Abaixo temos o gráfico dos yields dos títulos de dois anos do governo americano apresentando queda nas taxas.

Fonte: Tradingview.com 12/jul/2024

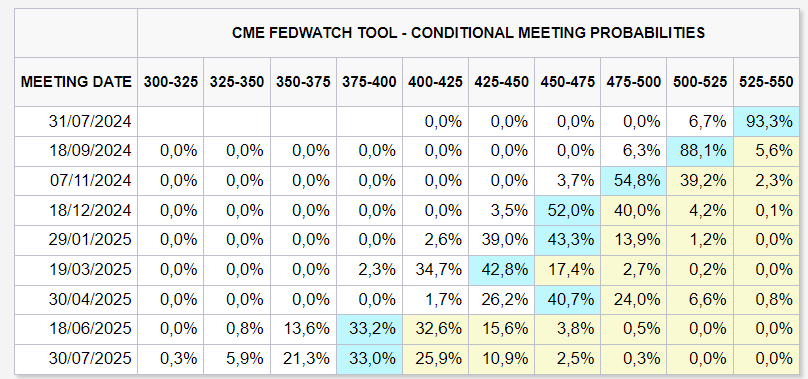

Então, por ora, o mercado tem elevado suas apostas de redução na taxa de juros para setembro, inclusive com a possibilidade de haver até três cortes de juros ainda em 2024 – vide tabela abaixo do CME FedWatch tool. Estamos curiosos para ver como essa questão evoluirá nos próximos dias.

Fonte: CME Fed watchtool 12/jul/2024

Quer investir em renda fixa americana? Abra uma conta na Avenue.

*William Castro Alves é Estrategista-chefe da Avenue Securities

As opiniões transmitidas pelos nossos colunistas são de responsabilidade do autor e não refletem, necessariamente, a opinião da BM&C News.