O “Causo” da Empresa B

Começo o post dessa semana com um “causo”, um exemplo que serve para ilustrar uma situação que você, investidor, se depara hoje no seu dia a dia, mas talvez não tenha parado para pensar.

O causo é da empresa B, uma companhia com bons ativos, boa perspectiva de crescimento, excelente potencial e que você conhece bem. Apesar das perspectivas e do potencial, essa empresa volta e meia decepciona, apresentando menos crescimento que o esperado a despeito do seu potencial. Essa companhia tem uma governança truncada, com mudanças constantes no direcionamento de sua administração ao longo da história.

Mais recentemente, o CEO e os diretores têm uma visão divergente do CFO e do seu tesoureiro. O CEO e seus diretores acreditam que é possível gastar e investir mais, expandir despesas e alavancar a empresa sem que isso cause maiores problemas a longo prazo, mesmo considerando um momento de desaceleração e potencial recessão na economia.

O tesoureiro tem experiência e conhecimento da sua profissão e sabe que essa é uma fórmula que deu muito errado no passado recente. Com isso, dentro do que pode fazer, ele tenta defender a empresa e sua estabilidade financeira. O problema é que isso tem causado um mal-estar e críticas, com o CEO e diretores pedindo sua demissão. O CFO não tem grande experiência na função e pouca convicção, tampouco é amigo do tesoureiro, o qual também já o criticou. No entanto, o CFO ouviu alguns conselhos de que a ideia da administração pode não ser a melhor alternativa e tenta acomodar essas demandas, sem muito sucesso até aqui.

As ações da empresa parecem baratas, mas o mercado duvida dos planos e perspectivas futuras da empresa. Receiam de que, assim como no passado, a história poda não acabar bem. Qual o risco de uma empresa que possui uma gestão com problemas de governança e que caminha em incorrer em erros do passado? Qual a taxa que o investidor exige para investir em bonds dessa empresa? Ou o que faria investidores comprarem suas ações?

Parece meio claro ou óbvio quando avaliamos uma alternativa de investimento que o caso da empresa B represente um elevado risco para quem investe no equity (ações) ou no crédito (bonds) e, assim sendo, só faça sentido eu investir se for bem remunerado para isso (prêmio de risco elevado).

Para quem não ligou o nome à pessoa, essa empresa B é o Brasil. Agora que tivemos uma certa turbulência no mercado americano com a situação dos bancos, vejo alguns investidores questionando se esse seria um momento de se investir no exterior, mas se esquecem do risco que é concentrar investimentos na cena local. Temos hoje um presidente (CEO) e seus ministros travando uma luta contra o presidente do Banco Central (tesoureiro), como se fosse esse o responsável pela desaceleração da economia. Um ministro da Fazenda tentando, ao menos no discurso, atenuar, mas sem sucesso.

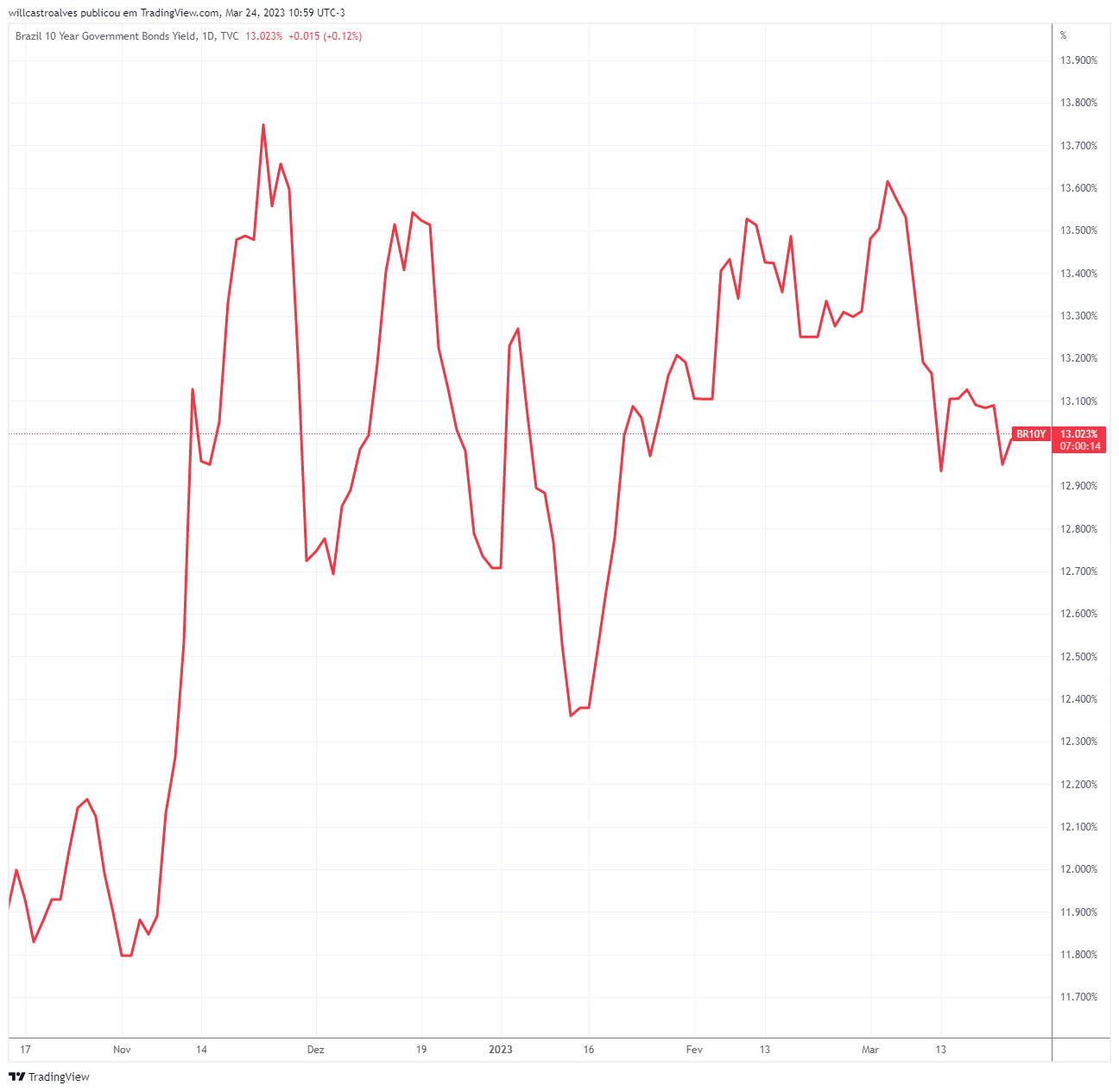

Não por acaso, desde a eleição, a curva de juros brasileira não tem cedido, mesmo a despeito de uma certa “folga” que os indicadores de inflação apresentaram nos últimos meses – ressalva que a inflação no Brasil ainda está bem acima da meta. É o mercado indicando que há risco.

Vou aqui pontuar riscos potenciais. Não estou dizendo o que vai ou não acontecer, nem mesmo dizendo que vejo isso como um cenário base. Estou apenas pontuando riscos econômicos que podem afetar a sua poupança. Riscos reais, mais e menos prováveis, que você deve considerar. Como investidores, temos sempre que buscar montar um portfolio apto a atravessar diferentes cenários e momentos de risco que possam acontecer, não é mesmo?

- A inflação hoje no Brasil ainda se encontra acima e longe da meta, e falta uma definição clara de um arcabouço fiscal que garanta que não haverá uma gastança desenfreada que só retroalimente a inflação. Então, esse é um risco a ser considerado ao mensurar um investimento pré-fixado hoje no Brasil.

- Existe uma certa ilusão por parte de algumas autoridades de que reduzir o juro na marra seria a solução, quando, na verdade, sabemos que o mercado se ajusta e o impacto razoável a se supor oriundo de uma medida dessa seria o de empurrar a curva de juros ainda mais para cima e ainda travar a concessão por parte dos bancos. Qual seria impacto de marcação a mercado nos seus investimentos atuais no Brasil?

- Qual o tamanho da tentação que um novo presidente e diretores do Banco Central, indicados politicamente, sofreriam em relativizar ou mudar o atual regime de metas aceitando um pouco mais de inflação? Qual impacto disso nos seus investimentos?

- Existe o risco do uso de bancos de fomento como o BNDES, hoje dirigido e guiado como um cargo político, como forma de injetar recursos na economia, gerando um descompasso ainda maior. Já vimos isso acontecer na nossa história recente e os impactos foram catastróficos em termos de crescimento econômico, aumento de inadimplência, quebra de empresas, entre outros. Como sua carteira seria impactada por isso?

- Qual o impacto nos seus investimentos da aprovação de um novo regime fiscal que deteriore a situação fiscal? Quantos de vocês lembram da discussão sobre a reforma da previdência e sua importância para seus investimentos?

- Qual a tentação que esse governo sofre em alterar os dados de inflação?

Enfim, esses são riscos que não devem ser ignorados por você, investidor. A meu ver, o principal problema nesse caso é que, assim como já vimos no passado, esses desarranjos locais cedo ou tarde são refletidos na moeda com a desvalorização do real frente ao dólar.

Então, mesmo considerando os recentes solavancos da economia internacional, não se iluda: manter todos os recursos no Brasil não é a melhor alternativa de alocação.

Falando em turbulência

Como de praxe, essa coluna versa sobre temas relacionados ao mercado internacional, então vamos a eles. Caso queira, tratamos do assunto de forma mais detalhada numa live que fizemos no dia 23/03. Para quem não viu, ela ficou gravada e pode ser acessada nesse link.

Menos incertezas, mas ainda há incertezas no ar

Falando da semana de forma resumida, os temores com os bancos não sumiram, mas arrefeceram essa semana – ainda que existam receios e especulações acerca do Deutsche Bank. Tivemos a decisão do FED de elevar os juros em 0.25% para um range entre 4.75% e 5%. O Banco Central americano optou por realizar o nono aumento de juros em sequência, fazendo com que sua taxa referencial atingisse o maior valor desde agosto de 2007.

Ok, tivemos uma definição, mas ainda temos muitas incertezas

E no seu comunicado tivemos uma mudança importante: o FED mudou sua comunicação, indicando que pode parar de subir juros em breve – retirando trecho onde citava aumentos de juros recorrentes pra algo como alguns aumentos de juros podem ser necessários. Em suma, essa mudança de comunicação se deve aos potenciais impactos contracionistas de uma crise bancária ou de confiança no sistema como um todo. Deixou em aberto. Segundo o FED, é sabido que uma crise bancária tenderia a contrair as condições de crédito na economia, mas ainda é cedo para monitorar impactos como um todo.

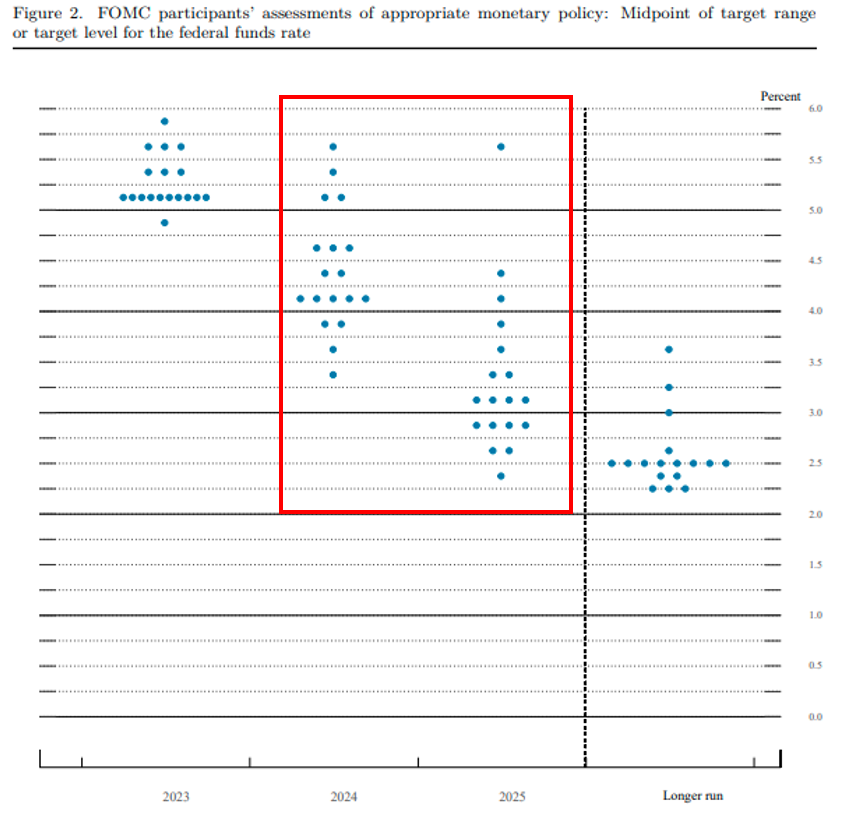

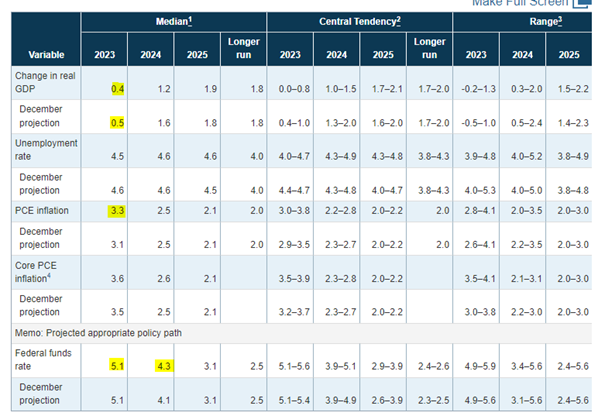

Um bom exemplo de como o cenário segue aberto e o nível de incerteza ainda é alto foi o gráfico de dot plot do FED. Veja como há uma dispersão muito grande de expectativas de juros para 2024 e 2025 mesmo entre os dirigentes do FED.

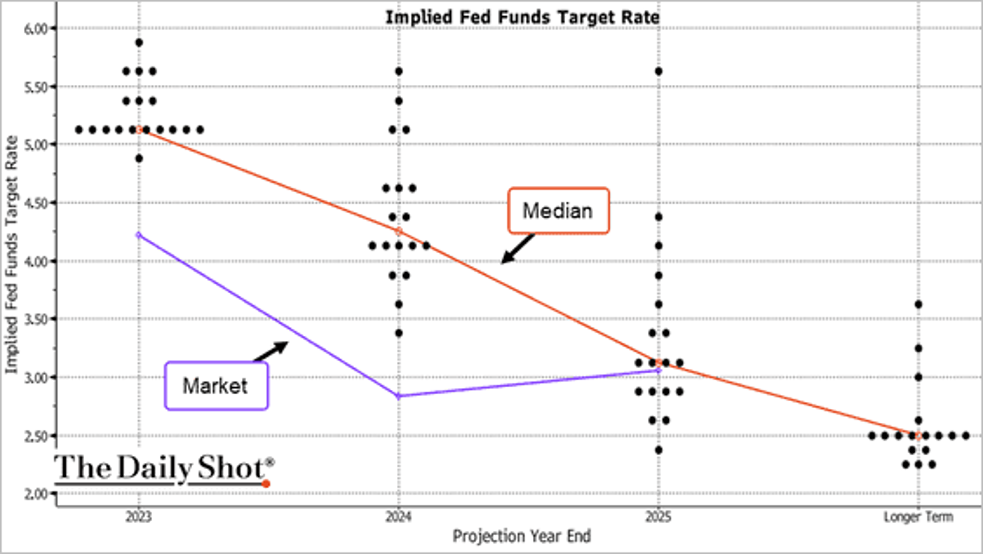

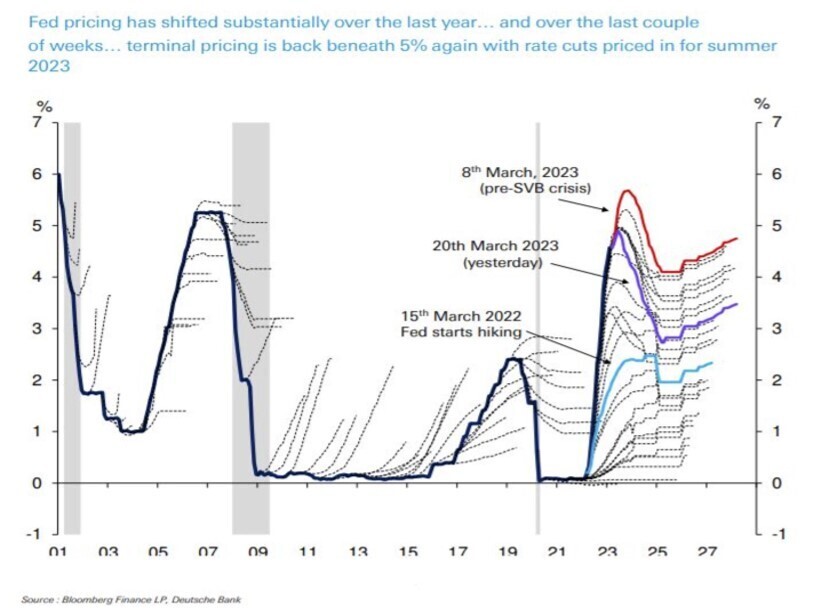

Também é interessante notar que o mercado “discorda” do FED, ou ainda aposta em reduções de juros antes do que o indicado pela autoridade monetária.

E olha que interessante e como mudam essas projeções de juros nas últimas semanas.

Claro sinal de que o que há de certeza atualmente é a incerteza.

Olhando a economia

Fora isso, tivemos atualizações acerca das projeções econômicas do FED. Em suma, menos crescimento, um pouco mais de inflação e uma taxa de juros mais alta em 2024.

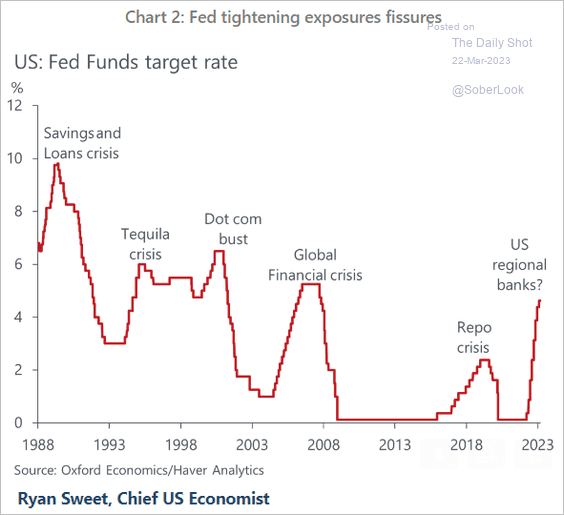

Além do receio de que, ao olhar para história, momentos de elevação de taxas de juros levaram a certas crises ou rupturas na economia. O mercado segue se perguntando qual seria a bola da vez.

Importante para você investidor, como nos diz a música de Walter Franco:

“Tudo é uma questão de manter

A mente quieta

A espinha ereta

E o coração tranquilo”

Adicionaria uma estrofe: e parte da carteira dolarizada.