VIAJAR É PRECISO…

Como canta O Rappa:

“Mar de gente onde eu mergulho sem receio

Mar de gente onde eu me sinto por inteiro”

Estive recentemente em viagem pelo Brasil. Mergulhei num mar de palestras com gente do Brasil inteiro. Diferente da música, não tive nenhuma ressaca guerra e, apesar do receio de muitos investidores com a situação do Brasil, entendo que o momento atual tem servido para, assim como a música diz:

“Essa é a luz que eu preciso

Luz que ilumina, cria e nos dá juízo”

Em meio ao receio e à busca por proteção, vejo conscientização:

“Tristeza e pesar, sem se entregar

Mal, mal vai passar, mal vou me abalar”

Como disse pelo Brasil afora e repito a quem estiver lendo esse artigo: sua poupança não precisa ficar refém as mudanças políticas, da necessidade de uma reforma que não sai ou mesmo das dificuldades inerentes e sempre presentes no dia a dia de uma economia emergente. Conte com a Avenue para te ajudar nessa missão.

E dentro da busca pela internacionalização e proteção de poupança através do acesso a investimentos globais surgiram muitas perguntas, super válidas, das quais trago algumas aqui, pois talvez também sejam as suas.

E A ECONOMIA?

Ouvi muito a pergunta sobre os EUA estarem em recessão ou não. A resposta é simples, direta e sem margem para dúvida: não.

Se caminham ou não para ela são outros 500, e como já mostrei aqui algumas vezes, sim, essa é a aposta majoritária do mercado.

No entanto, essa semana tivemos dados interessantes que trouxeram uma fotografia que acabou sendo bem recebida pelo mercado. Vamos a eles:

- PIB do 4T dos EUA

Expectativa: +2.6% no 4T22 versus 4T21 / Realidade: +2.9%

- Pedidos de bens duráveis

Expectativa: +2.5% em dezembro ante dez/21 / Realidade: +5.6%

- Pedidos de auxílio desemprego

Expectativa: 205k pedidos / Realidade: 186k

Em geral, tais números corroboram a ideia de um mercado de trabalho e uma economia fortes, ainda que o crescimento tenha demonstrado desaceleração frente ao crescimento de 3.2% do 3T22. No entanto, diferente do que temos nos acostumados a ver, onde dados que mostram uma economia forte geram receio nos agentes acerca de uma continuidade de política monetária restritiva por um prazo maior, o que vimos foi um movimento favorável no mercado de ações no dia da divulgação de tais dados – o S&P 500 encerrou a quinta-feira (26/01) com alta de 1.1% Em nossa visão, por 3 fatores:

- O índice de preços de despesas de consumo pessoal aumentou 3,2%, em linha com as expectativas, mas caiu forte ante os 4,8% do 3T

- Abrindo o dado de PIB, vimos aumento de Private Inventory, algo que vemos como pontual. Fora isso, houve queda de 26.7% em investimentos imobiliários residenciais, reforçando a tese da economia que desacelera

- Nos pedidos de bens duráveis, ao excluirmos os gastos com transportes (aviões, por exemplo, que inflam o número), os pedidos caíram 0,1%, um número que corrobora a tese de uma economia que desacelera

Em suma, o que podemos concluir desses dados é: a economia americana, sim, desacelera, mas ainda mostra crescimento e com uma inflação que segue sua toada cedente. Ou seja, o movimento positivo no mercado pós divulgação pode estar refletindo a esperança do “melhor cenário possível” com o chamado soft landing, aquele onde o FED consegue controlar a inflação sem jogar a economia numa recessão. Enfim, muito cedo para falar e o “mercado” muda de opinião como quem muda de roupa, mas a interpretação dos dados foi positiva nesse primeiro momento.

MAS E O MERCADO DE TRABALHO?

Outra indagação “honesta” e talvez a mais interessante que me fizeram no Brasil é sobre o mercado de trabalho nos EUA. Logo acima comentei que tivemos um dado de pedidos de auxílio de desemprego com números menores do que o esperado. O último Payroll também mostrou a taxa de desemprego diminuindo

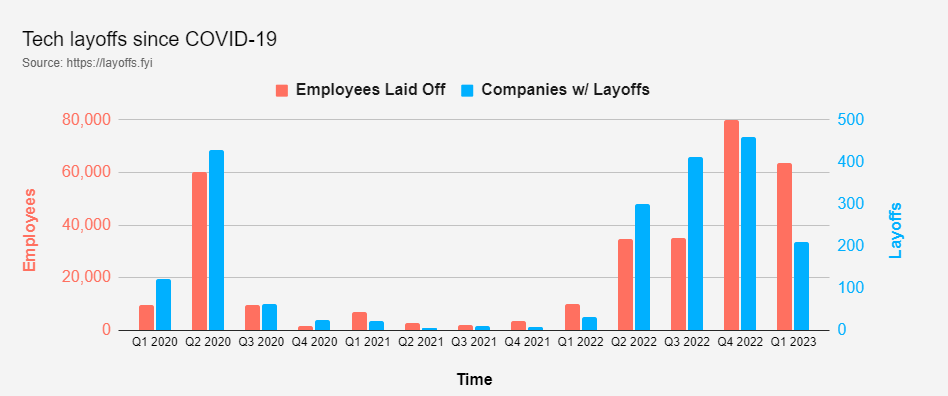

Por outro lado, a cada dia vemos uma manchete de alguma empresa realizando os chamados layoffs, que nada mais são do que demissões de funcionários. Esta semana o Wall Street Journal elaborou inclusive uma lista: The Companies Conducting Layoffs in 2023 – e o gráfico abaixo compara as demissões pós-covid no setor de tecnologia em especial.

Enfim, o que explica o mercado de trabalho ainda não corroborar essa desaceleração? Com tantos anúncios de demissão, como o mercado de trabalho se mostra sólido, apertado, ou como queiram chamar?

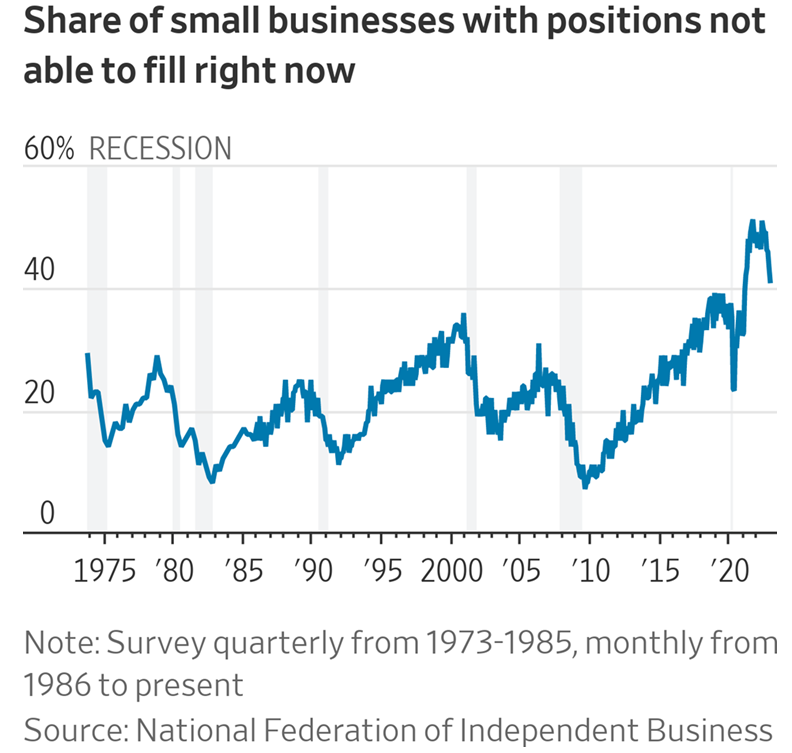

A resposta disso, a meu ver, reside na consciência de que a economia americana é muito maior do que muitos conhecem e não se restringe ao setor de tecnologia. A resposta para isso reside nas empresas com menos de 250 funcionários. Um dado e um gráfico (abaixo) que ajudam a identificar isso: de acordo com levantamento do Wall Street Journal e de Dion Rabouin da Jefferies, desde fevereiro de 2020, as pequenas empresas (com menos de 250 funcionários) contrataram 3,67 milhões de pessoas a mais do que demitiram; em comparação, empresas maiores (com mais de 250 funcionários) cortaram 800.000 empregos líquidos durante esse período – fonte: WSJ.

Fonte: The Wall Street Journal

E, proporcionalmente, pequenos negócios ainda têm dificuldades para encontrar trabalhadores para certas posições – vide gráfico abaixo.

Fonte: The Wall Street Journal

Então, a explicação atual para o mercado de trabalho pode residir nessa discrepância entre grandes e pequenos negócios. O normal é que, com o tempo e a desaceleração econômica, vejamos uma certa normalização disso, com os números de emprego passando a repercutir isso, mas, por enquanto, seguimos observando de perto.

E OS JUROS?

Obviamente que o tema de 2022 foi pergunta recorrente. Muitos preocupados com os juros nos EUA. O receio de maiores aumentos de juros e o impacto disso em termos de precificação de ativos. Parte relevante das respostas para essa pergunta e como vemos o cenário de investimentos/alocação em 2023 foi muito bem respondida nesse artigo do Guilherme Zanin, CFA, que reflete a opinião do time de estratégia da Avenue: 2023: é a hora de renda fixa ou ações?

Mas, da minha parte, o que posso dizer é que todos os dados de economia têm reforçado as apostas do mercado em mais 2 aumentos de juros de 25 basis points (0.25pp ou 0.25%) nas próximas 2 reuniões do FOMC, nos dias 01 de fevereiro e 22 de março – segundo dados do monitor de juros da CBOE. Se isso for verdade, os juros tenderiam a chegar a um range entre 4.75% e 5.00%.

E daí para frente?

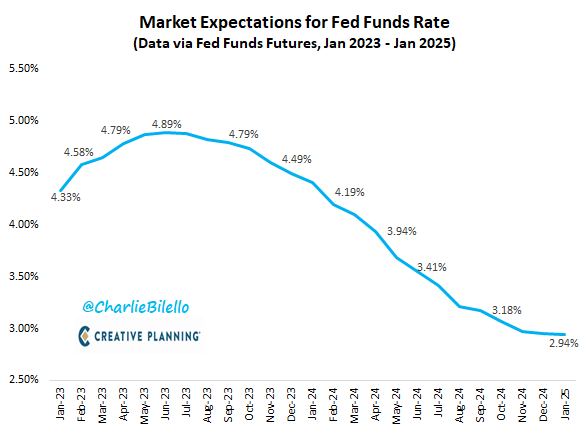

Difícil dizer, mas Charles Bilello faz o acompanhamento daquilo que vai sendo precificado na curva de juros americana e o resultado seria a imagem abaixo. Aquilo que “hoje” está colocado na precificação de juros no mercado.

Fonte: Charlie Bilello (Twitter)

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Nada garante que será assim, e como já disse aqui, o mercado muda de expectativas muito rápido e poderíamos ver uma mudança nessas expectativas. Mas por ora, há uma expectativa de cortes de juros já no segundo semestre de 2023. E entendo que isso ajuda a explicar essa boa performance das ações nesse início de ano. Falando nisso, vamos a elas…

E AS AÇÕES?

Talvez por isso, para surpresa de muitos, inclusive minha, estejamos vendo a boa performance dos índices acionários americanos nesse início de ano – vide gráfico abaixo. Ou seja, a redução nas expectativas de juros poderia ser o fator que explica a alta da bolsa americana até aqui.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Não obstante, o índice de volatilidade (VIX) bateu mínimas só vistas ao final de 2021 e início de 2022 (vide gráfico semanal do índice abaixo). Isso significa uma menor aversão a risco, ou seja, um mercado mais propenso ou aberto a investir em ativos de risco. Isso difere do que vimos ao longo de 2022, no qual em grande parte do ano, esse índice operou acima dos 20 pontos; no fechamento de quinta-feira ele encerrou em 18.72 – fonte: Trading View.

O desempenho passado pode não ser indicativo de resultados futuros.

Isso pode ajudar os ativos de risco a performarem bem nesse curto prazo.

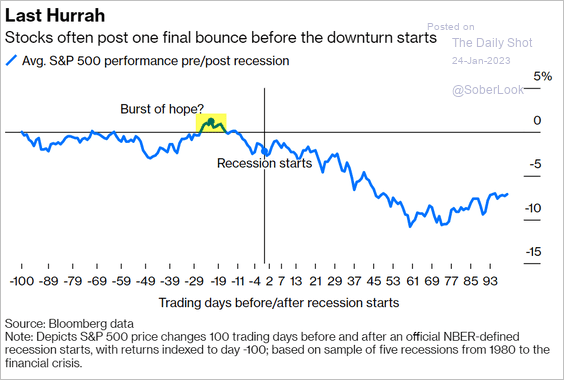

Mas sigo cauteloso. Olhando o passado e com a sombra de uma recessão, penso que é importante manter a cautela com ativos de risco. Gráfico e artigo da Bloomberg trazem um ponto de vista interessante. Antes de quedas mais expressivas que podem acontecer durante recessões, é normal vermos um momento de “esperança” no mercado (área amarela do gráfico) pré-recessão.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Fora isso, o mercado segue observando no detalhe os resultados. Até quarta-feira (25/01), entre as empresas do S&P500 que divulgaram resultados, vimos que 68% delas postaram resultados mais fortes do que o esperado, de acordo com o FactSet. Esse percentual de empresas superando as estimativas, no entanto, fica atrás das tendências históricas. A taxa média de ganhos para o quarto trimestre é de 79%, de acordo com a The Earnings Scout – fonte.

Teremos mais uma semana cheia de resultados pela frente. Seguimos acompanhando.

E não deixe de nos seguir no Telegram, onde postamos diariamente resumos de resultados e outras notícias sobre o mercado americano: inscreva-se.

AH, E CLARO, E O DÓLAR?

E claro, não podia faltar a pergunta do dólar… Para onde o dólar vai?

Estruturalmente e olhando desde a formação do plano Real, o que temos visto é a valorização histórica da moeda americana frente ao Real. O Real desde a sua formação perdeu cerca de 80% do seu valor de compra frente ao dólar. Reflexo não só dos riscos e inconsistências da nossa macroeconomia, mas do diferencial de inflação entre ambos os países. Logo, se o Brasil seguir apresentando, de forma consistente, uma inflação maior que a americana, o normal seria vermos a continuidade desse processo de ajuste cambial, entenda-se, valorização do dólar frente ao Real.

No entanto, no curto prazo, temos visto uma janela favorável com a desvalorização do dólar frente a uma cesta de moedas pelo mundo – queda de cerca de 10% desde as máximas atingidas em setembro.

Mais uma derivada da expectativa de uma recessão nos EUA e o suposto ou esperado abrandamento das taxas de juros. E em linha com o que comentei de um VIX mais baixo e de certo apetite a risco em nível global.

Não vimos isso na paridade entre Real e Dólar, mas ao menos existem ingredientes favoráveis para o Real acompanhar o movimento global, caso não venhamos a cometer nenhum grande erro macroeconômico.

Quer investir em renda fixa americana? Abra uma conta na Avenue.