Um pouco sobre o insights…

Antes de começar, esse é o último Insights do ano.

Números… No meu arquivo, onde guardo todos os escritos, foram cerca de 367 páginas de conteúdos e informações para vocês. Curioso, não? Quase o número de dias de um ano! Nas minhas contas, foram 50 artigos (ao contabilizar isso, percebi que talvez não tenha salvo 2, afinal são 52 semanas em um ano, mas enfim)! Mais de 80 mil palavras narrando e analisando o que se passa com o cenário, economia e mercado nos EUA. Tudo escrito com muito apreço, cuidado e sem inteligência artificial, rs. Toda semana um suco do que mais importa para você investir melhor em sua jornada como investidor global. Leio, leio, leio, leio e seleciono o que mais importa, o mais relevante para trazer aqui para vocês.

Uma lição… Um insight bacana desses big numbers é ressaltar o poder do hábito, da consistência e do longo prazo. Veja que em 1 ano escrevi o suficiente ou equivalente a um livro com bastante conteúdo. Tenho certeza de que quem acompanha essa coluna aqui aprendeu muito sobre o mercado americano. O objetivo aqui não é dizer para onde o mercado vai, mas sim te preparar, te ajudar a entender o mercado e a navegar no maior mercado do mundo com nossa ajuda, com nossa assessoria.

Uma curiosidade… Quase todas as vezes que paro para escrever essa coluna, eu tenho uma boa xícara de café ao meu lado e Coldplay no meu fone de ouvido, rs. Não sei explicar, mas de alguma forma me ajuda a concentrar, rs.

Meu muito obrigado a vocês que me acompanham aqui e nas redes sociais (@willcastroalves tanto no Twitter quanto no Instagram). O carinho e a confiança de vocês são meu maior dividendo!

Como chegamos até aqui… o filme da economia

Somos humanos, e nossa vida acontece todos os dias. Assim também é no mercado. Mais que uma foto, precisamos entender o filme.

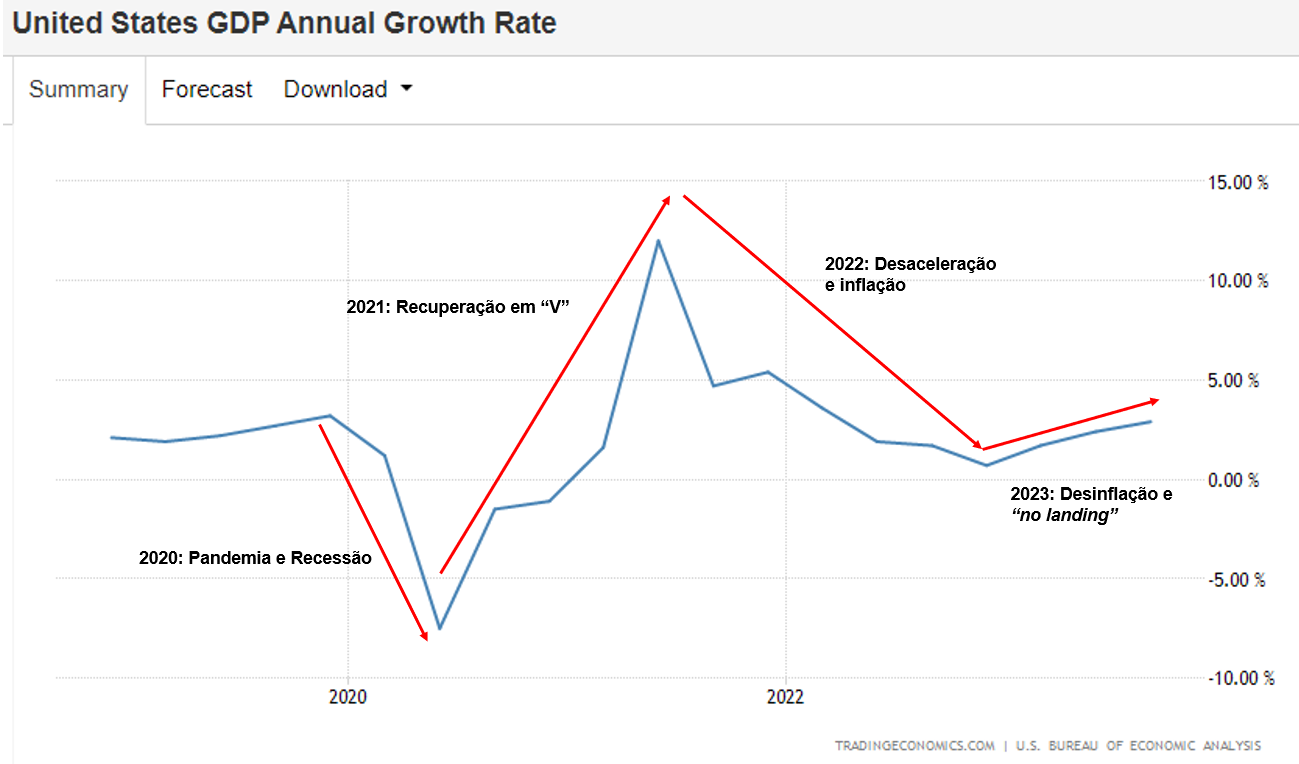

2020. Fazendo uma retrospectiva rápida, podemos dizer que 2020 foi o ano da pandemia, da grave e grande crise que muitos estimavam nos anos anteriores e que acabou afetando o mundo de forma inesperada. O crescimento colapsa, o desemprego explode, as incertezas foram muitas e o mercado reagiu a isso.

2021. Um montante colossal de recursos foi jogado na economia e em 2021 vivemos o ano da recuperação… em “V”, contrariando os mais pessimistas. Forte crescimento econômico, redução do desemprego e preços de ativos, bens e serviços, todos para cima.

2022. Como reflexo do que se passou nos anos anteriores, vivemos um ano de desaceleração da economia, sedimentação da inflação, especialmente após o estopim da guerra entre Rússia e Ucrânia que joga os preços de petróleo e gás nas alturas. Passamos o ano de 2022 muito preocupados com a inflação e até onde os juros americanos poderiam ir. Como reflexo dessas preocupações, o mercado embutiu nos preços dos ativos a certeza de uma recessão em 2023 (vide manchete da Bloomberg abaixo), com bolsa para baixo, juros para cima.

2023. Penso que 2023 vai entrar para a história como um ano que contrapôs todas as previsões possíveis!

Mesmo se você tivesse a habilidade de viajar no futuro e ter acesso a algumas informações do que iria acontecer, penso que seria possível que seu desempenho como investidor não fosse tão exuberante.

Deixe-me explicar…

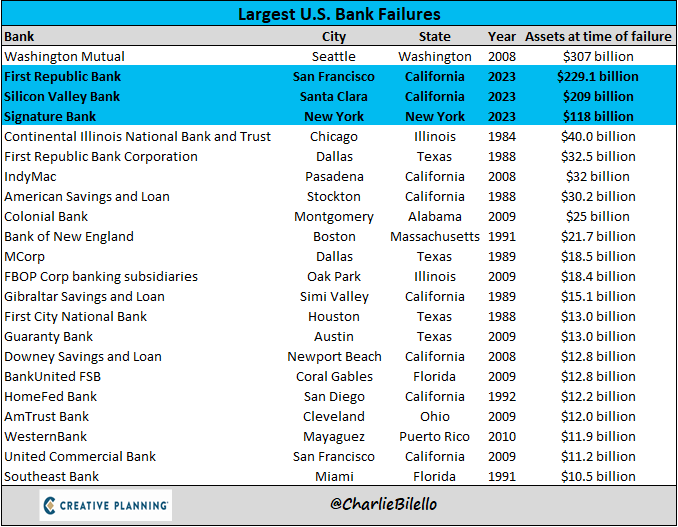

Tivemos a segunda, terceira e quarta maiores falências de bancos dos EUA! Lá em março, o mercado foi sacudido com aquilo que parecia o estopim de uma nova grave grande crise, a qual muitos acreditavam que um “novo 2008” estaria acontecendo.

Tivemos o estopim de mais um conflito no mundo, dessa vez no Oriente Médio entre Israel e o Hammas.

Tivemos a China decepcionando em termos de crescimento econômico.

Começamos o ano com a economia desacelerando, os juros subindo e uma inflação nas alturas.

Quem imaginaria que terminaríamos o ano com bolsas nas máximas, crescimento econômico e um cenário benigno na inflação?!

Então, penso que 2023 vai ser marcado pelo ano do “no landing”, da resiliência da economia americana que, ao contrário dos prognósticos, viveu um cenário de crescimento com uma inflação cedendo. O ano onde o improvável parece ter acontecido, ou seja, a possibilidade da inflação ceder sem que tivéssemos uma crise e/ou recessão nos EUA – pelo menos essa foi a realidade até aqui. O gráfico abaixo é um resumo do que comentei até aqui.

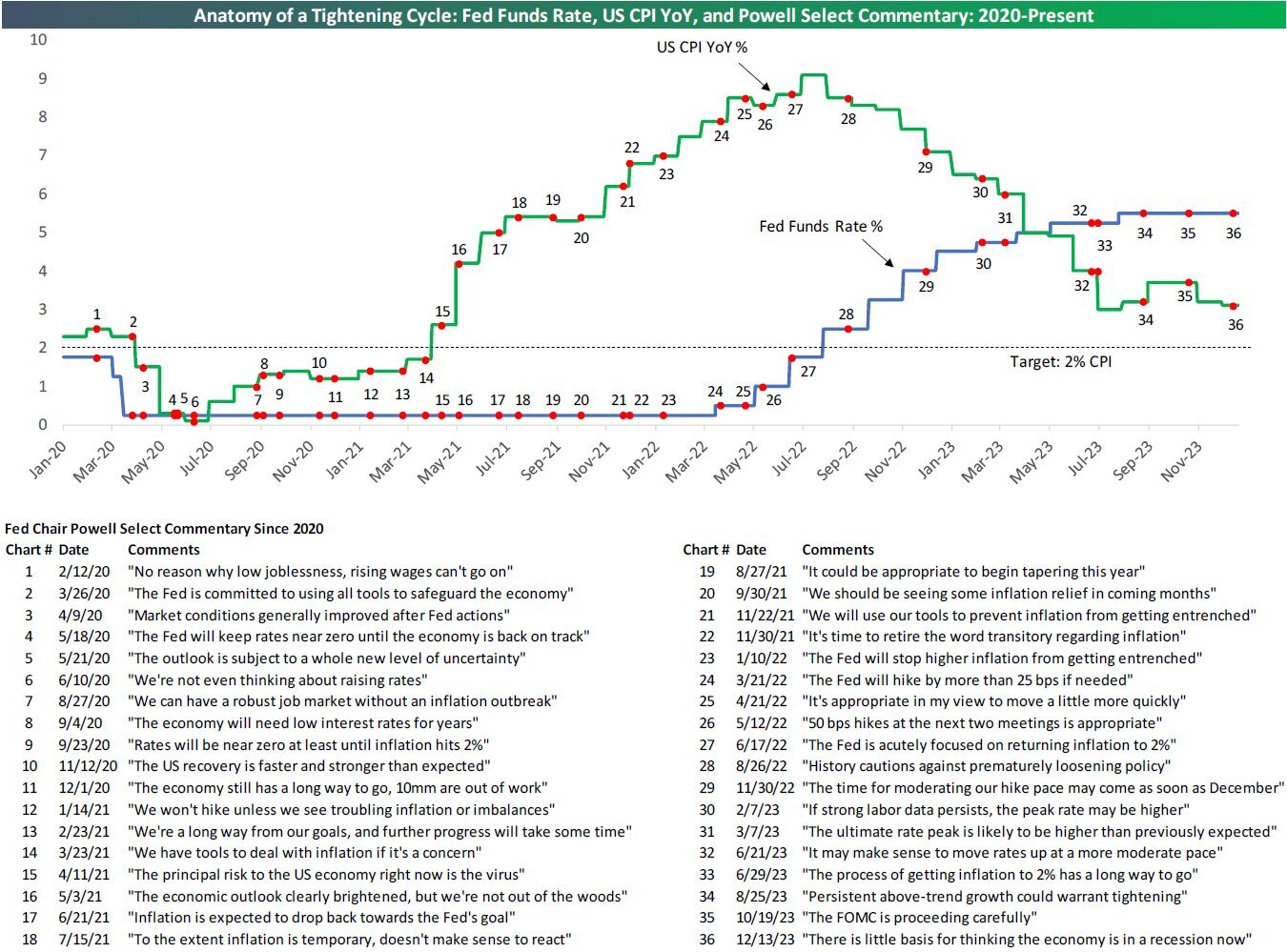

Com a inflação cedendo, foram criadas as bases para que chegássemos ao teto de juros; para que chegássemos ao final do maior e mais rápido ciclo de aperto monetário em décadas nos EUA. O ano foi marcado pelo acompanhamento dos indicadores de inflação, as decisões de juros e os comentários das autoridades monetárias. O gráfico abaixo resume isso de forma brilhante:

E ao passo que a economia surpreendeu pela resiliência, a inflação seguiu uma trajetória benigna, e mais e mais passamos a especular com o final do aperto monetário, os mercados foram refletindo isso.

2023 no mercado de ações…

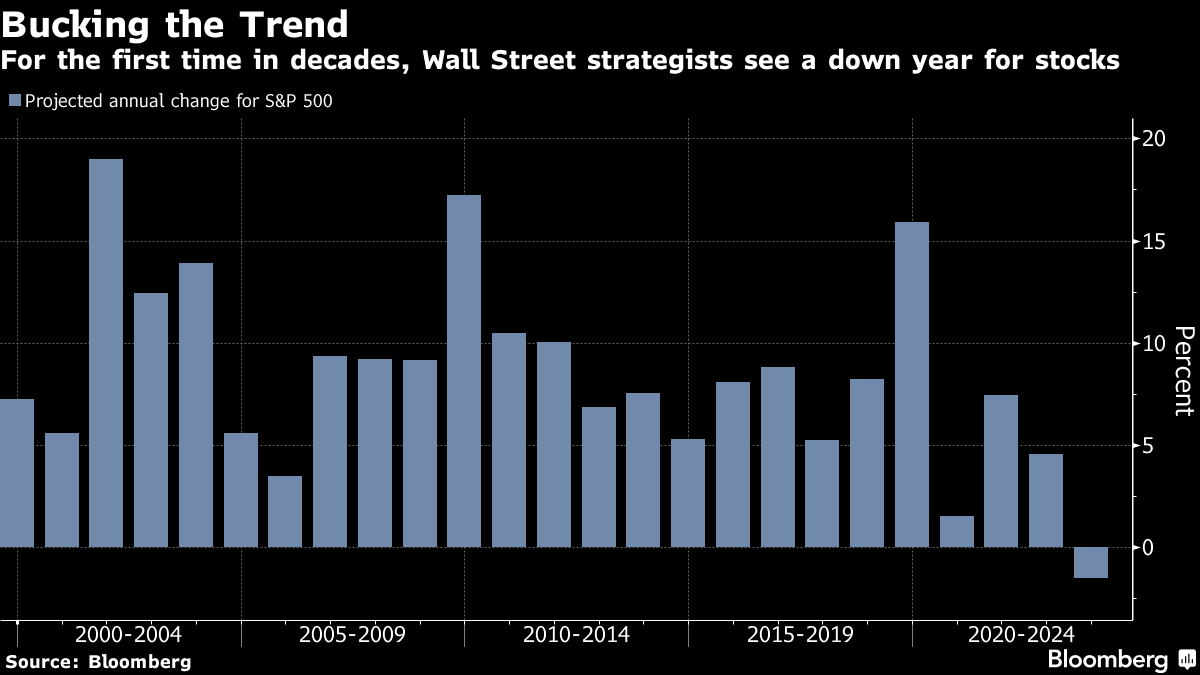

Começamos o ano com a perspectiva de que 2023 iria repetir 2022, ou seja, após queda no ano anterior o pessimismo pairava no ar. Matéria da Bloomberg mostra que grande parte do mercado apostava em queda para o S&P500 em 2023.

Contrariando totalmente as expectativas o mercado caminha (escrevo dia 28/12/23) para encerrar o ano com fortes altas. No gráfico abaixo temos o índice Nasdaq (linha azul) com alta de mais de 45%, o S&P500 (linha preta) subindo +25% e o Dow Jones (linha vermelha) com alta de cerca de 13%.

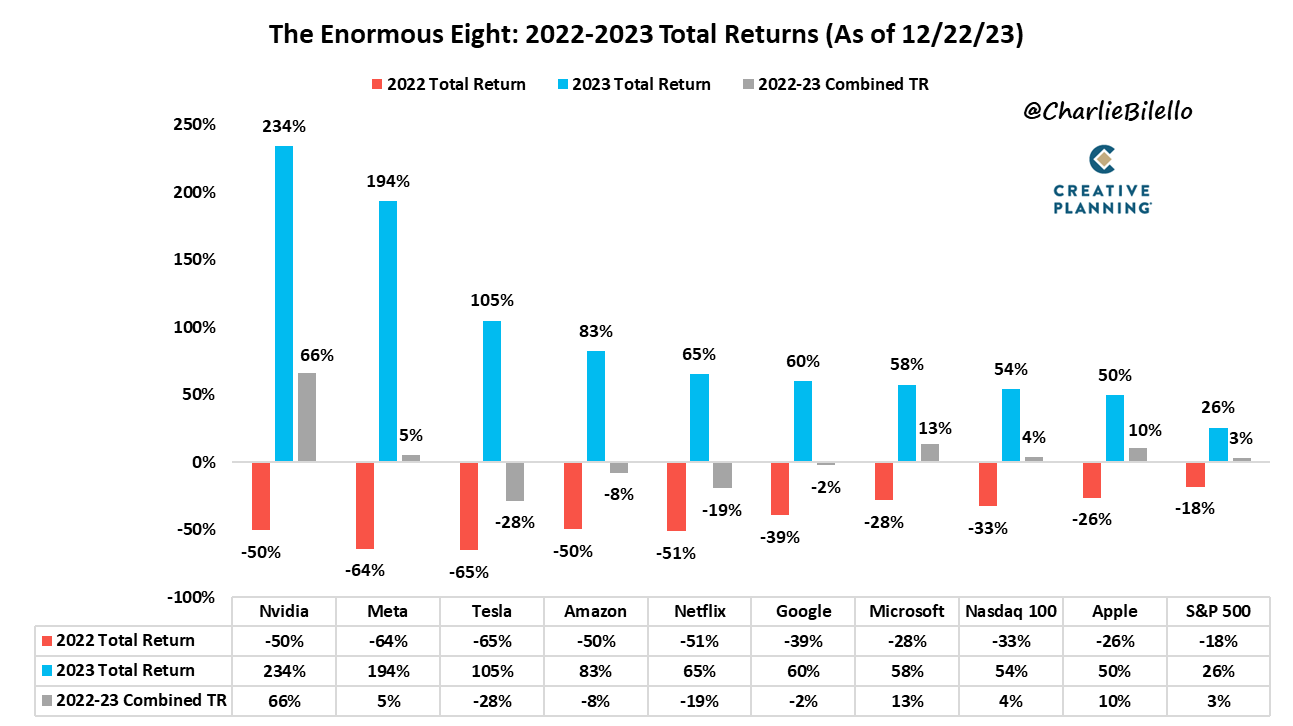

Uma inflexão e tanto, em especial em alguns ativos que haviam apresentado performance bastante fraca no ano anterior (2022) – o gráfico abaixo exemplifica isso.

Inteligência Artificial e as “Magnificient 7”. Obviamente que não posso deixar de mencionar o tema Inteligência Artificial… o ano de 2023 ficará para a história como o ano do estopim da inteligência artificial como uma ferramenta mais próxima do grande público, passando a fazer parte da nossa vida e isso também sendo refletido no mercado.

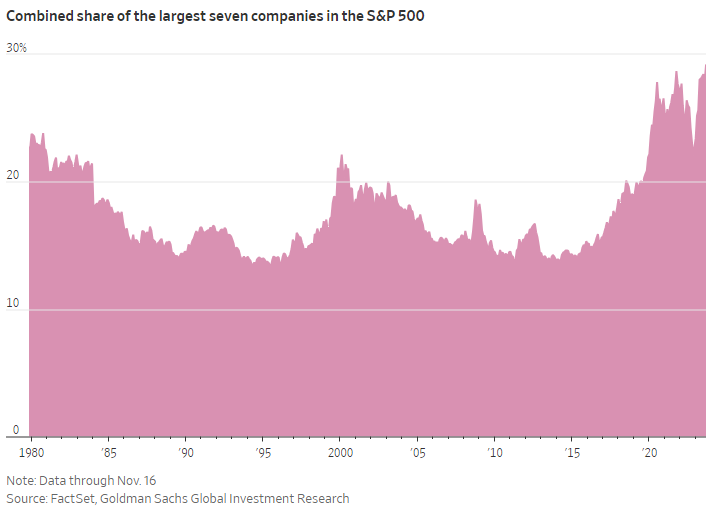

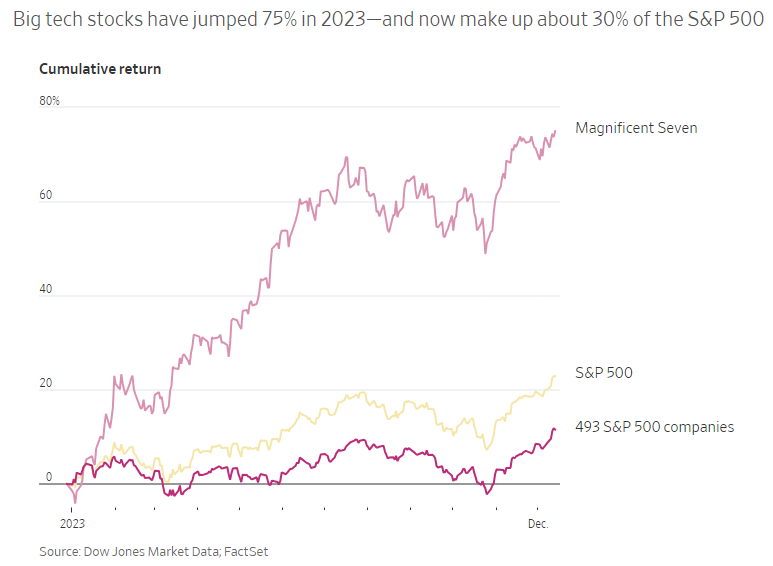

Vimos surgir a expressão “Magnificent 7” que se refere a um grupo de empresas influentes e que apresentaram um alto desempenho no mercado de ações dos EUA: Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA e Tesla. Empresas essas que, em maior ou menor medida, se relacionam ao tema inteligência artificial e seus possíveis desdobramentos. E como reflexo das altas nas ações vimos o índice S&P500 se tornar ainda mais concentrado, com essas 7 empresas representando quase 30% da performance do índice.

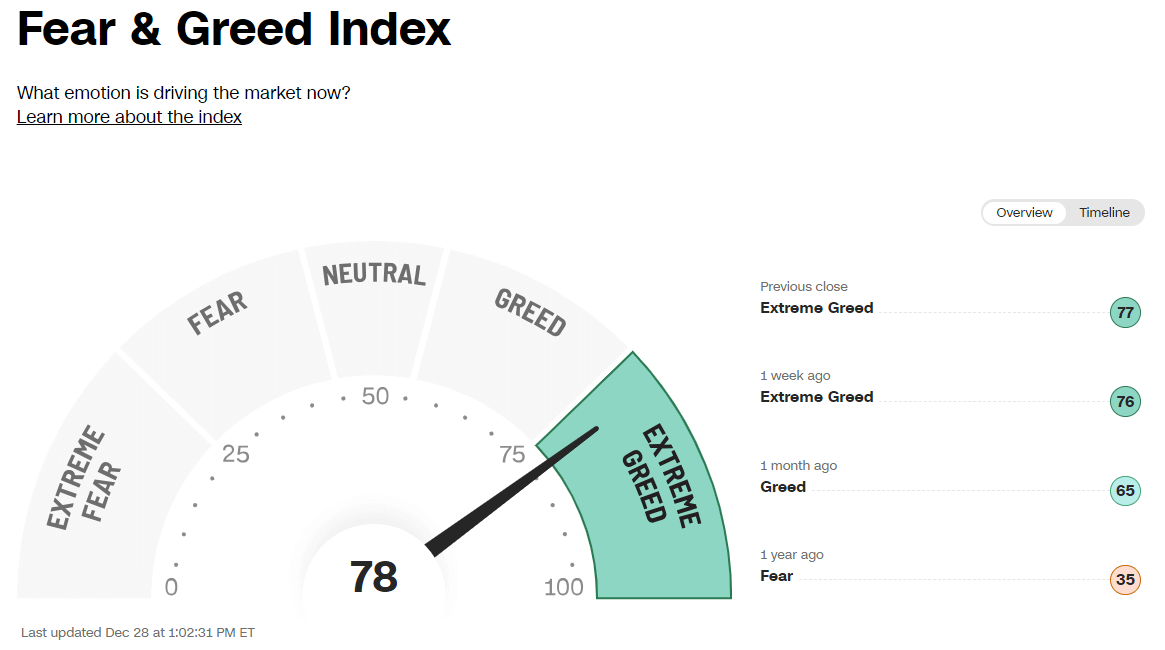

E após as altas recentes, acabamos o ano próximos a máximas históricas e com o mercado operando em patamares de ganância elevada de acordo com o Fear and Greed Index da CNN.

2023 no mercado de renda fixa…

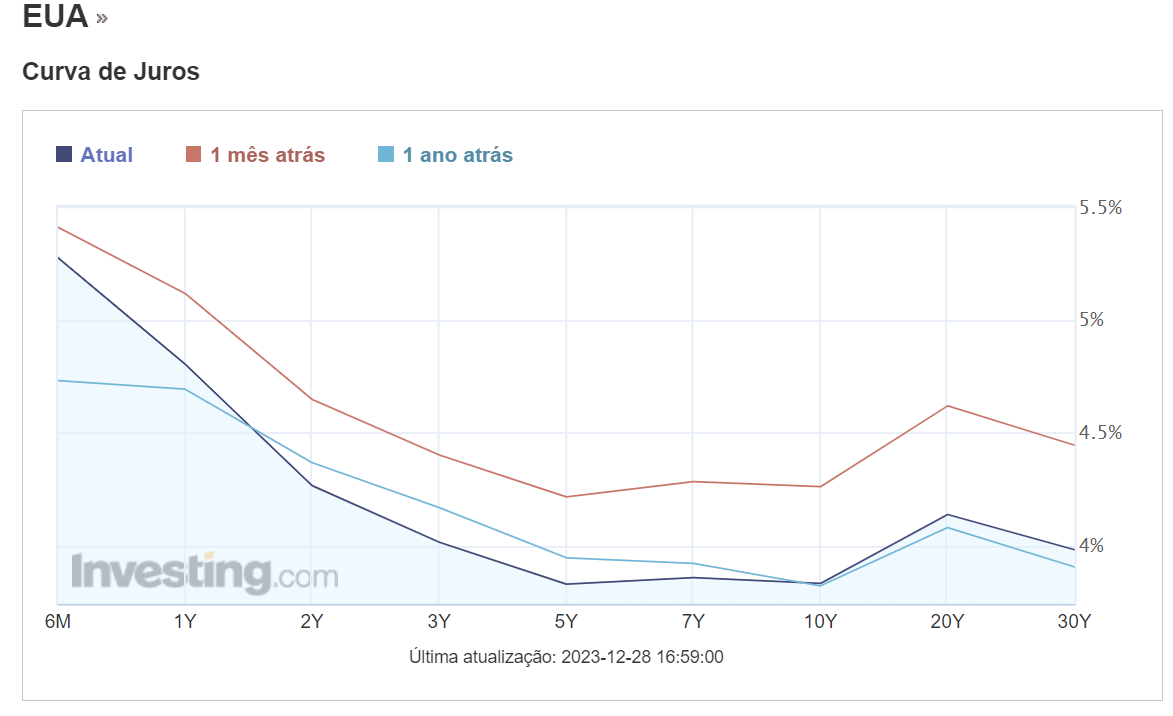

Começamos o ano com a curva de juros invertida, ou seja, taxas dos títulos de curto prazo maiores que dos títulos longos. Aquilo que muitos viam como um indicativo de potencial recessão. A recessão não veio, mas encerramos o ano ainda com a curva invertida – vide gráfico abaixo – ainda que sua inflexão tenha se reduzido pois ao longo do ano vimos as taxas dos títulos longos também subirem. O gráfico abaixo compara e mostra as mudanças na curva de juros atual (linha azul escura) há 1 anos atrás (linha azul clara), 1 mês atrás (linha vermelha).

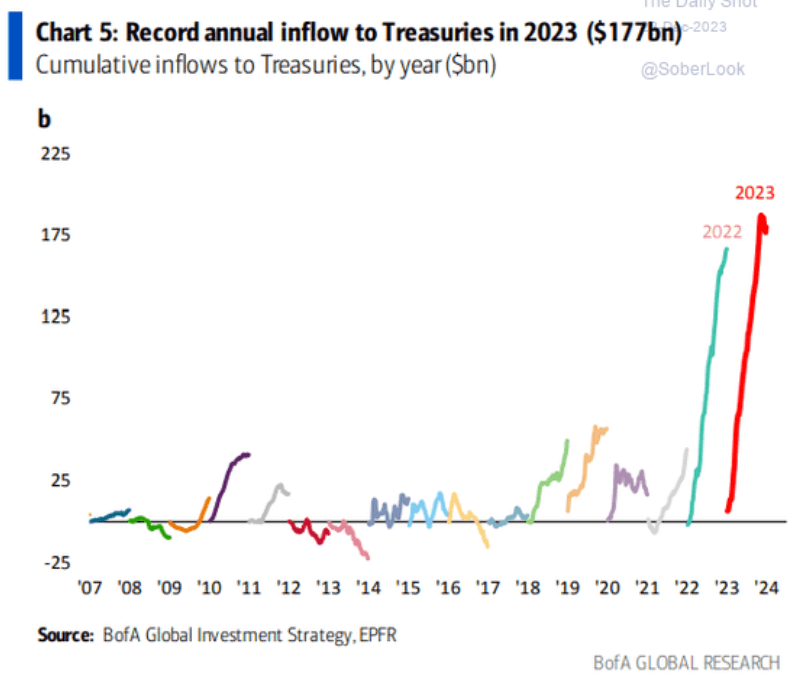

Ao passo que os yields foram subindo, vimos ao longo do ano um influxo muito grande de recursos para treasuries, fundos Money Markets e instrumentos de renda fixa em geral.

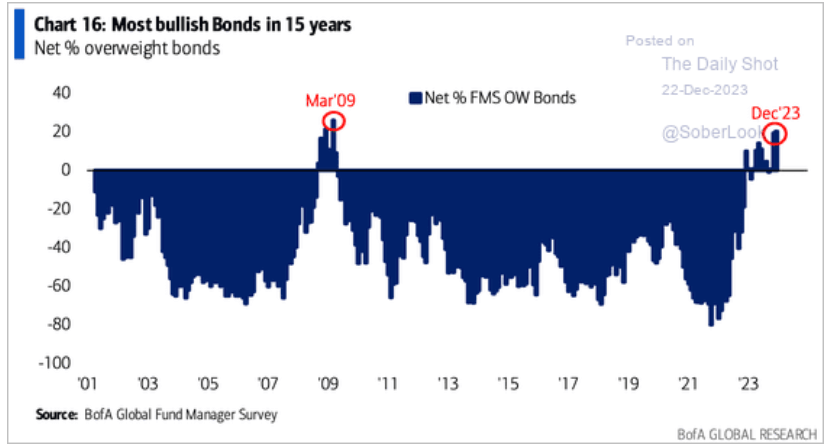

O mercado quis se aproveitar das maiores taxas de juros das últimas décadas. Pesquisa do Bank of America Merrill Lynch mostra que os gestores se mostraram otimistas (bullish) com alocações em bonds.

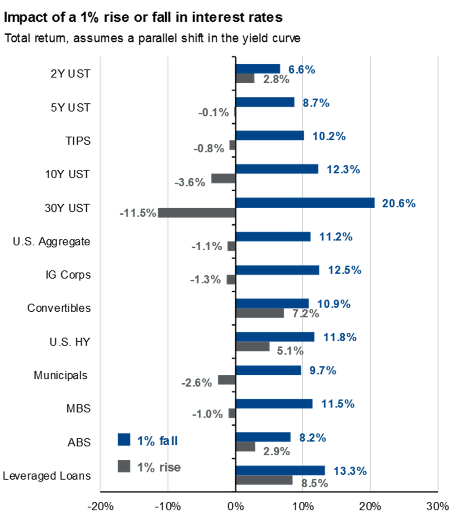

A ideia de contratualizar retornos (yield), garantindo uma renda fixa e eventualmente se beneficiar de um “fechamento de curva” (redução dos yields) que podem gerar um impacto positivo nos preços dos bonds – tal qual vimos mais recentemente (de novembro para cá). O racional do mercado é que se os juros cederem (tal qual como vimos recentemente) os bonds poderiam passar por uma marcação a mercado. O gráfico abaixo mostra o possível impacto em diferentes títulos resultante da alta ou queda de 1 p.p. na curva de juros (yields dos títulos negociados no mercado, ou seja, não se refere aos Fed Funds, a taxa básica de referência). No caso de queda, os bonds poderiam se apreciar (barras azuis).

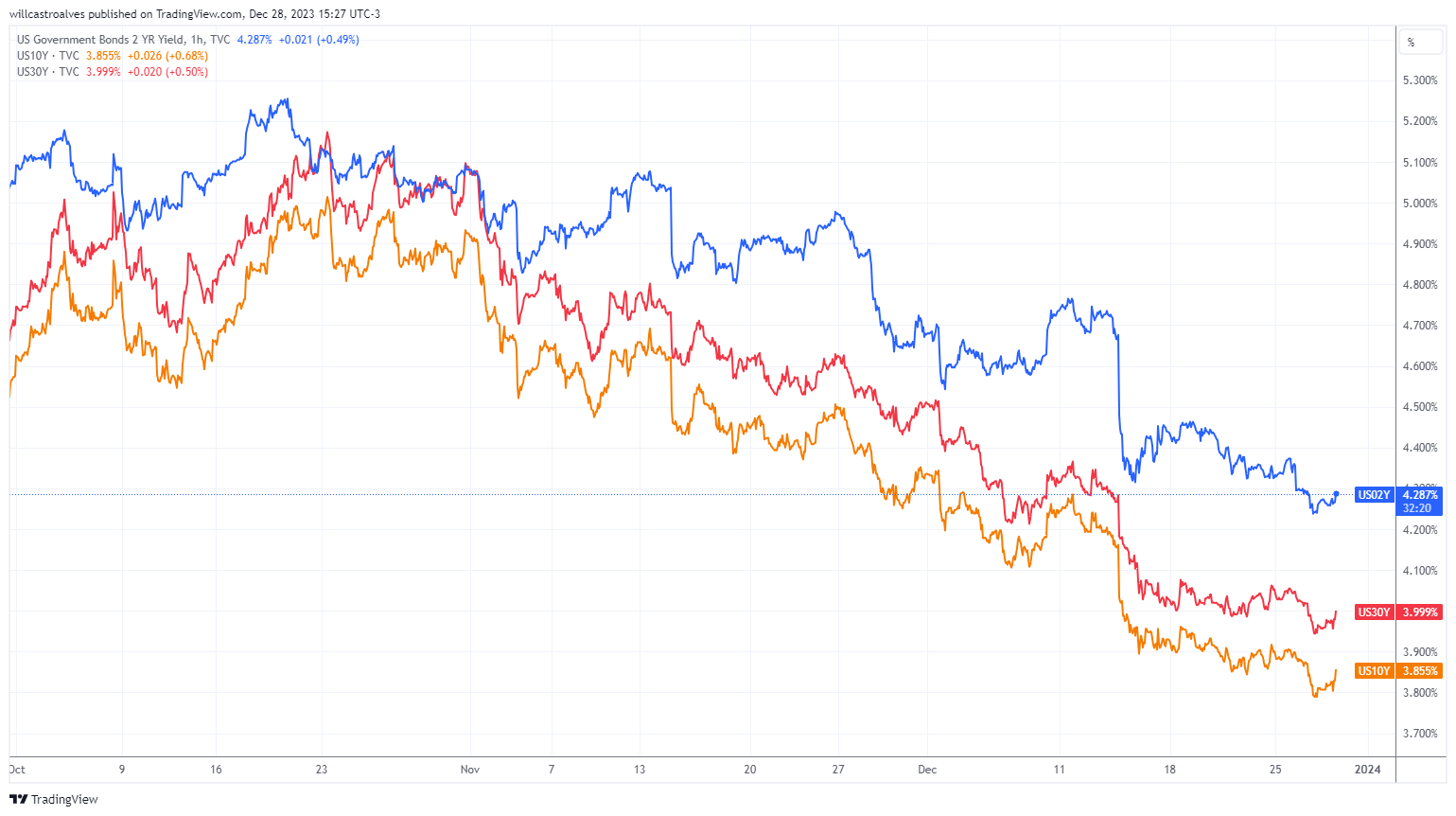

Mas parte importante da “história do mercado em 2023” no que se refere a renda fixa, aconteceu a partir de novembro, tal qual comentamos aqui (Ponto de inflexão: Rally de Natal pode ser antecipado?). Ou seja, temos visto um fechamento de curva, uma interpretação pelo mercado de que os juros em 2024 possam ceder e isso foi sendo antecipado pelo mercado. O gráfico abaixo mostra a queda dos yields dos títulos de 2 anos (linha azul), 10 anos (linha laranja) e 30 anos (linha vermelha).

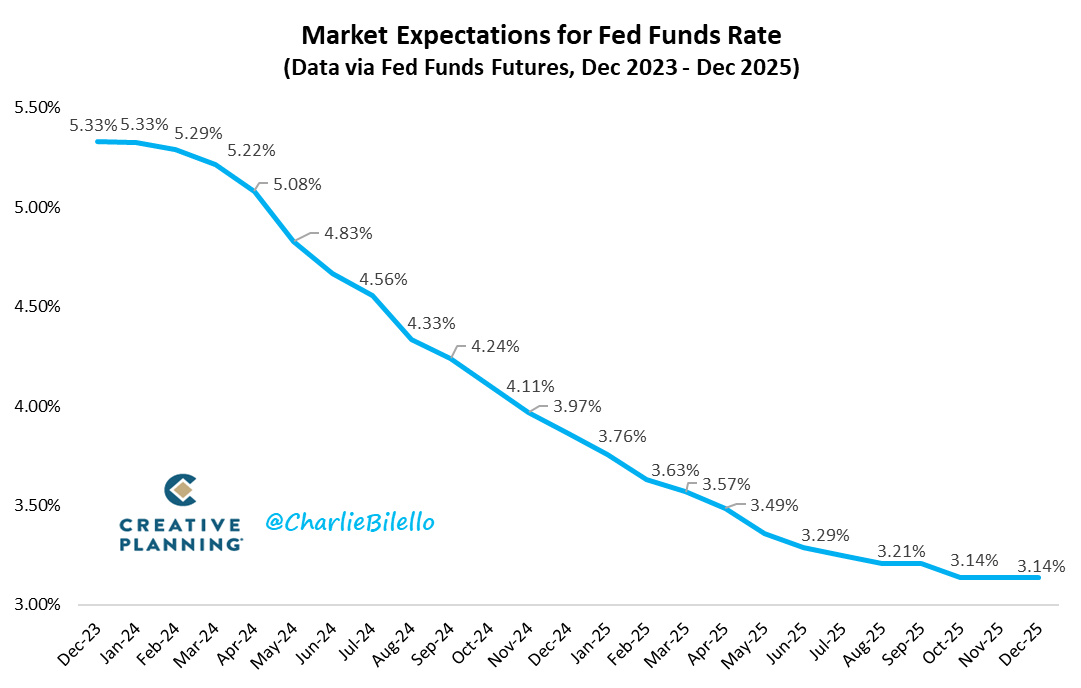

E refletindo isso, encerramos 2023 com a seguinte curva de juros (precificação do mercado acerca do comportamento dos juros). Ou seja, o mercado acredita que os juros (Fed Funds) sairão dos atuais 5,25% a 5,50% para algo próximo a 4% ao fim de 2024. Em outras palavras, é isso que já foi incorporado nos preços recentemente.

E 2024…

Para 2024, sigo acreditando que os benefícios da diversificação geográfica e o acesso a produtos de investimentos globais são um fator fundamental para a carteira de qualquer investidor brasileiro, em qualquer momento econômico e/ou de mercado.

Não sabemos qual será o comportamento do dólar, da bolsa, dos juros, etc. Mas posso garantir que estarei aqui sempre aberto e disponível para ajudar todos vocês investidores globais, afinal essa é a minha missão.

Quer investir em renda fixa americana? Abra uma conta na Avenue.

*William Castro Alves é Estrategista-chefe da Avenue Securities

As opiniões transmitidas pelos nossos colunistas são de responsabilidade do autor e não refletem, necessariamente, a opinião da BM&C News.