Safra de balanços

Começo sempre de onde parei. Na semana passada, chamei a atenção ao fato de uma parcela relevante das empresas do S&P500 divulgarem seus números do 1T23, em especial as big techs – tivemos os resultados de Google, Microsoft, Meta e Amazon. E o saldo da semana foi positivo. As principais empresas superaram as estimativas de mercado e isso ajudou a sustentar os índices acionários essa semana. Em suma, falando rapidamente de cada uma delas:

- A Microsoft soltou números com menor crescimento que os últimos anos, mas com lucratividade crescendo também. Além disso, a parceria da empresa com a OpenAI, criadora do ChatGPT, promete inovações para todo o pacote Microsoft, o que ajudou a animar o mercado em relação às suas ações nesse curto prazo.

- A Alphabet, dona do Google, conseguiu entregar crescimento de receitas, mas com menores lucros (queda de 8% na comparação anual). A empresa continua se atualizando desde o lançamento da pesquisa com tecnologia de IA da Microsoft. A receita publicitária caiu, embora não acentuadamente, e os custos mais baixos ajudaram os resultados a superarem as expectativas.

- A Meta apresentou o primeiro crescimento de receita (+3% na comparação anual) em 3 trimestres, algo que agradou o mercado. A empresa de mídia social lembrou que seus aplicativos ainda são populares, relatando mais de 3 bilhões de usuários ativos diários pela primeira vez em sua história. Não obstante, olhando à frente, o CEO Mark Zuckerberg ressaltou o compromisso da empresa com controle de custos e forneceu um guidance mais otimista para o próximo trimestre.

- E a Amazon entregou números melhores que o esperado pelo mercado, mas os comentários mais cautelosos sobre sua importante área de Cloud (AWS) – a qual viu o crescimento desacelerar para 16% de 37% há um ano atrás – gerou temores quanto ao futuro.

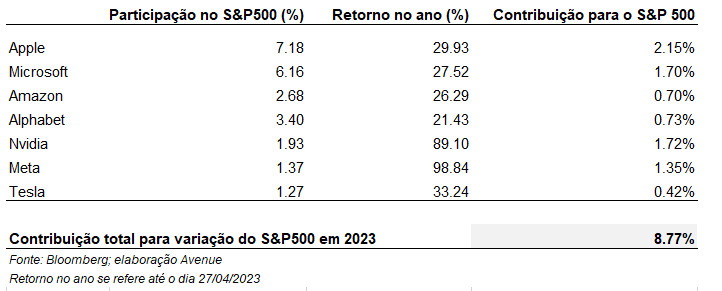

Os resultados das big techs aconteceram – apesar de ainda termos Apple nessa semana – mas podemos dizer que o mercado “passou” por esse importante teste. Veja, no entanto, que o movimento feito pelo mercado só tem reforçado o que comentei na semana passada, quando chamei atenção para o fato da alta recente do S&P 500 estar muito concentrada em 7 empresas – clique para ver. O S&P500 acumula cerca de 8,8% de alta no ano. Veja que a contribuição para a alta do índice, por essas empresas, representa praticamente a alta total do índice esse ano.

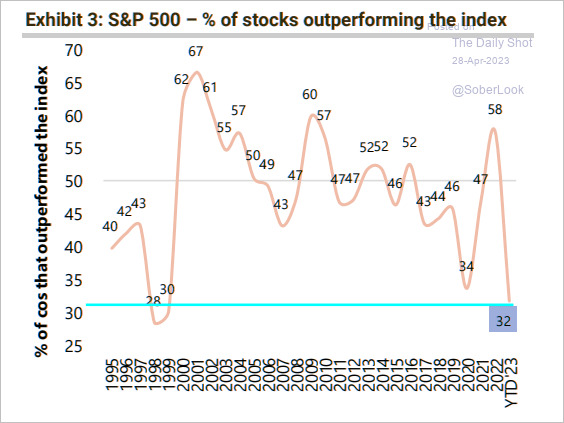

O gráfico abaixo evidencia isso mostrando que apenas 32% das empresas do S&P500 apresentam performance melhor que o índice. Dito de outro forma, 68% das empresas do índice têm performance pior.

“Sell in may and go away”?

Entramos no mês de maio e cabe aqui mencionar o famoso adágio existente no mercado americano:

“Sell in may and go away”.

Numa tradução minha: “Venda suas ações em maio e saia do mercado por um tempo”.

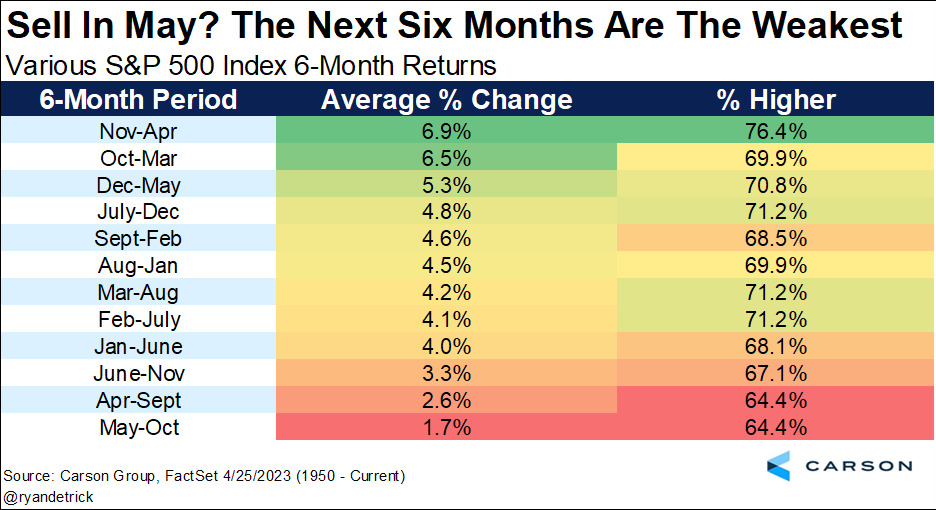

A ideia por trás desse provérbio foi popularizado pelo Stock Trader’s Almanac. Segundo ele, observa-se um baixo desempenho histórico das ações durante o período de 6 meses, de maio a outubro – ele se baseou no

Dow Jones Industrial Average e em dados desde 1950 (fonte: Investopedia). E essa ideia controversa tem se mantido no mercado, com alguns estudos que sugerem o mesmo. Segundo estudo da Fidelity Investments, o índice S&P 500 apresentou um ganho médio de cerca de 2% de maio a outubro desde 1990, em comparação com uma média de aproximadamente 7% de novembro a abril (fonte: Fidelity).

A tabela abaixo mostra que, de fato, esse se mostrou o pior período em termos de retorno para o S&P500 desde 1950. Ressalva importante aqui é que, ainda assim, o retorno do período se mostrou positivo (1,7%) e que em 64% das observações ele foi positivo.

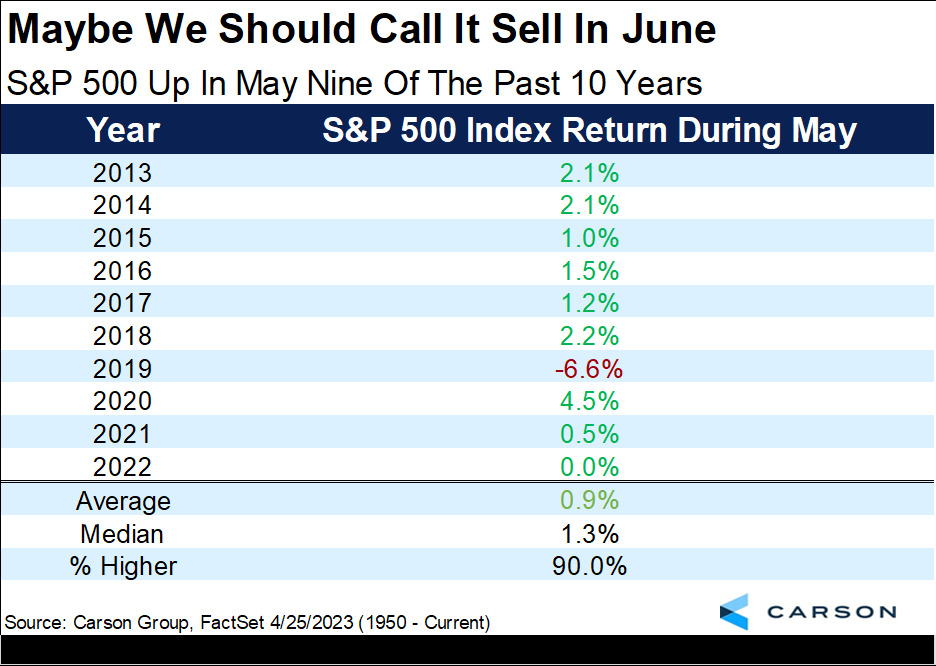

Por outro lado, quando olhamos os últimos 10 anos, essa máxima não tem se dado muito verdadeira, ao menos no que se refere ao desempenho no mês de maio.

Será que veremos a estatística se fazer presente novamente? Ainda mais depois das altas recentes e/ou acumuladas até aqui em 2023?

Enfim, apenas uma curiosidade interessante sobre o mercado americano.

Turning point – parte 3?

Por fim, mas não menos importante, retomo à dúvida e análise que fiz a respeito da grande dúvida atual do mercado americano: será que estamos em um turning point? Comentei isso em 2 posts recentemente: Chegamos a um “Turning Point”? – parte 1; Chegamos a um “turning point”? – parte 2.

Essa é a dúvida e a conversa que mais vejo por aqui nos EUA e, por isso, trago aqui.

Não por acaso, nessa semana que passou me deparei com um post da Bridgewater exatamente sobre o assunto. Sinal de que aquilo que busco trazer aqui é algo super relevante e tema central em Wall Street.

Antes de falar do post, recapitulando, essa ideia/conceito de turning point se fundamenta na ideia de que em algum momento teremos uma inflexão nos juros americanos. Ora, se ele foi o grande vilão de 2022, gerando uma marcação a mercado negativa nos bonds e uma reprecificação no mercado de ações, sua mudança, inflexão e/ou pivot poderia gerar o efeito contrário positivo em diferentes classes de ativos?

É possível que sim. A questão é até onde o mercado tem especulado antecipadamente ou não sobre uma possível inflexão. Essa semana teremos mais uma decisão de juros, onde o mercado aposta quase que unanimemente (fonte: CME Group) em um aumento de 25bps, jogando a taxa básica de juros americana para um range entre 5% a 5,25%. A partir daí, qual seria o caminho a ser seguido?

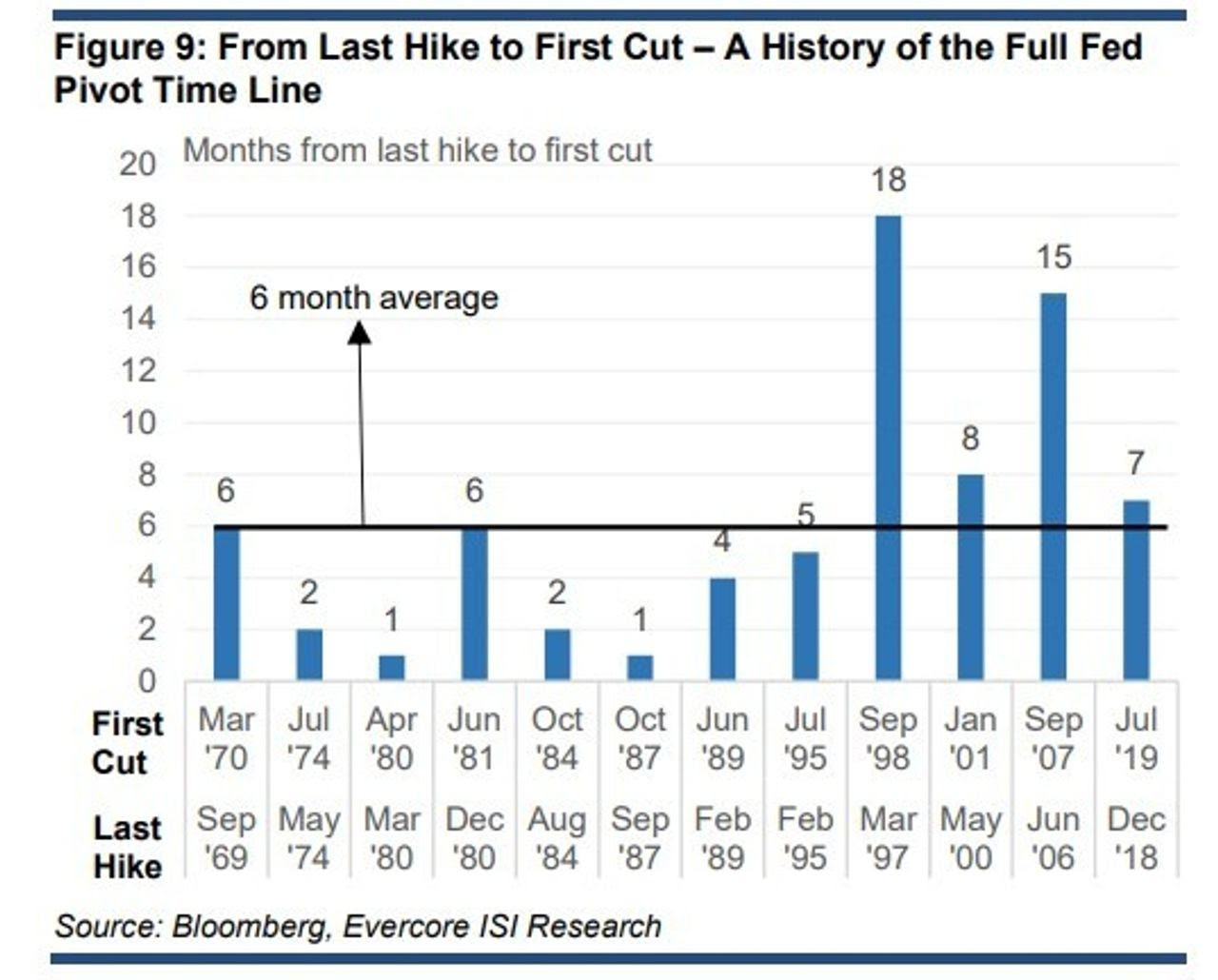

Olhando para a história, não é usual o FED mudar a trajetória de juros tão rapidamente, mesmo após uma interrupção de aumentos de juros. O tempo médio antes da última alta e do primeiro corte do Fed é de 6 meses, conforme mostra a tabela abaixo. Quando aconteceu no passado, tivemos eventos como o “crash de 87”, a forte turbulência bancária de 84, a forte recessão vivida em 1980, entre outros. Será que agora irá ser diferente?

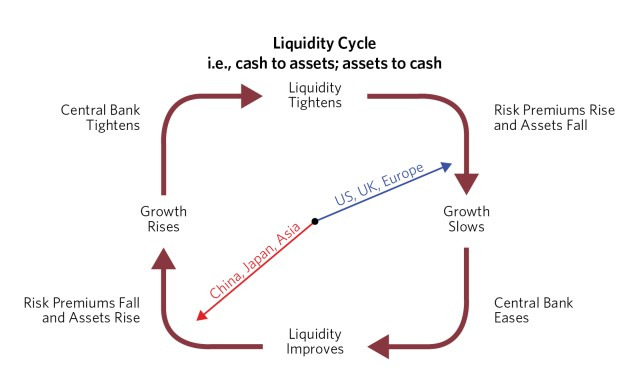

Falando do artigo, em suma, ele foca na questão das condições de equilíbrio da economia. A pandemia, entre outros fatores, gerou um forte desequilíbrio em termos de gastos dos consumidores, expansão monetária, inflação e juros. Estamos distantes das condições de equilíbrio, ainda que estejamos caminhando para isso. Sendo assim, a economia segue um path (caminho) de quão ainda distante estamos deste equilíbrio. A partir disso, eles apresentam um diagrama simples, mas excelente para entendermos o momento.

O diagrama de ciclos ilustra a sequência típica de mudanças oriundas de expansões e contrações de liquidez no mundo, as quais levam a mudanças de curto prazo nas condições econômicas e no preço dos ativos. Segundo o diagrama, aqui nos EUA estamos no momento de desaceleração de crescimento decorrente do aperto monetário vigente, que ainda gera queda de preços de ativos e, consequentemente, o aumento dos prêmios de risco. Situação contrária à vivida no mercado emergente. No caso brasileiro, diria que ainda não vimos o Banco Central reduzindo juros, então ainda estaríamos num meio termo entre EUA e China.

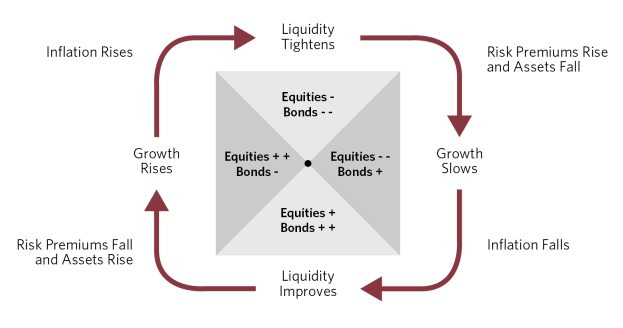

Ok. E qual o impacto em termos de alocação e posicionamento de ativos? Pois bem, o diagrama abaixo ajuda a identificar uma alocação sugerida em cada momento do ciclo.

Concluindo

A conclusão do diagrama é algo que venho salientando aqui sobre a preferência por bonds num cenário de desaceleração de crescimento, o qual é sempre difícil de estimar até que ponto já está ou não precificado no atual valuation das empresas. Penso que estamos perto de um turning point, mas que ainda podemos ver um momento menos favorável para equities – o qual, como vimos, tem sido benéfico apenas para um pequeno e seleto grupo de empresas de tecnologia. Segundo a própria Bridgewater:

“Relating the liquidity cycle to asset returns, in the West, the coming stage is bad for stocks and less bad for bonds than where we’ve been.”

“Relacionando o ciclo de liquidez aos retornos dos ativos, no Ocidente, o próximo estágio é ruim para as ações e menos ruim para os títulos de dívida (bonds) do que onde estivemos.”

Seguimos acompanhando…

Quer investir em renda fixa americana? Abra uma conta na Avenue.

*William Castro Alves é Estrategista-chefe da Avenue Securities