Mas fazendo aqui um resumo do resumo, começamos 2023 com a expectativa de recessão nos EUA e perspectivas nada favoráveis para os mercados. Receios com inflação, aumento de juros e o impacto disso em crescimento econômico pairando no ar. O ano havia mudado, mas o corolário econômico permanecia o mesmo.

Janeiro veio relativizando esses receios, com dados que mostravam uma inflação cedendo e uma economia americana ainda resiliente, um inverno menos rigoroso na Europa, a reabertura chinesa e a possibilidade de um soft landing sendo colocada na precificação de ativos. O mês surpreendeu com ativos de risco performando bem e uma reversão do que vimos em 2022, contrariando as expectativas do mercado.

No entanto, o mercado parece ter “caído na real” de que a batalha contra a inflação está longe de ser finalizada. Fevereiro trouxe de volta o receio com a inflação e a sua derivada da necessidade do remédio amargo dos juros. Ou seja, o processo de aperto monetário pelos bancos centrais continua e ainda não há visibilidade suficiente para estimar ou prever com algum grau de confiança quando esse se encerrará.

Mercados em fevereiro

Nesse cenário, os juros americanos voltaram a subir, com o yield do título de 2 anos do governo americano atingindo 4,82% e o de 10 anos em 3,92% – ambos no encerramento do mês. Mais que isso, retornou no mercado a incerteza e a especulação de até quando os juros podem subir. Refletindo essa incerteza, o índice VIX apresentou certa alta no mês e, repercutindo isso, vimos ativos de risco terem uma performance ruim. Os 3 índices acionários americanos apresentaram quedas – o S&P500 caiu 5,4% da máxima de 2 de fevereiro até o fechamento do mês; semelhantemente, nesse mesmo período o Nasdaq se desvalorizou 6,6%. O índice dólar se valorizou 2,8% no mês de fevereiro e o índice de mercados emergentes sofreu queda de 6,5%, praticamente zerando os ganhos observados em janeiro.

O gráfico abaixo compara a curva dos rendimentos de 10 anos do governo americano na linha vermelha e o índice S&P500, em candles, mostrando o efeito inverso dos juros na bolsa.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

E daqui para frente?

A leitura dos dados econômicos mais recentes sugere uma resiliência de atividade econômica global com a consonância de uma inflação que cede, mas num ritmo mais lento que o esperado/desejado pelos formuladores de política econômica e uma inflação que ainda se mostra disseminada entre diferentes setores.

Nesse cenário, entendemos que o mercado deverá seguir especulando até onde vão os juros nos EUA e ao redor do globo. Qual seria a taxa de juros terminal esperada? Essa é a pergunta crucial atualmente, que correlaciona mercado e afeta a percepção de diferentes classes de ativos.

Acreditamos que essa dinâmica persista em março e vemos a reunião do FOMC no dia 22 deste mês como um evento importante para parametrizar expectativas olhando à frente, uma vez que nessa reunião o Banco Central americano irá atualizar suas projeções macroeconômicas.

Balanço dos balanços

Saindo da seara macro, penso que podemos fazer um balanço dos balanços divulgados até aqui nos EUA.

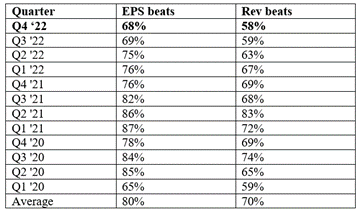

Até o dia 24 de fevereiro, 468 das empresas no S&P 500 (94%) reportaram seus resultados. A tabela abaixo agrega o percentual de empresas que superou os números de consenso de mercado para receitas e lucros. Fica claro que este foi um trimestre marcado por menos surpresas positivas por parte das empresas, mesmo já considerando que grande parte das expectativas do mercado já vinha sendo ajustada para refletir um cenário econômico mais complexo.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

De forma agregada, os lucros das empresas do S&P500 que reportaram resultados até o dia 24/02 apresentaram queda de 3,1% ante o 4T22, com receitas 5,6% maiores na mesma comparação – números piores do que os apresentados no 3T22, quando tivemos um crescimento de 3,8% de lucros e 11,5% nas receitas – fonte.

Setorialmente

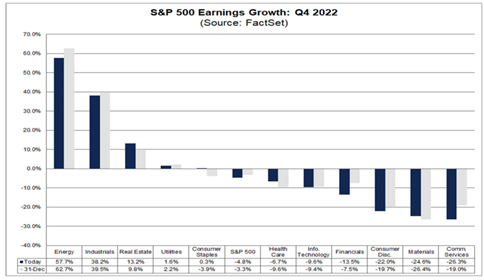

Quando olhamos de forma detida e setorial, vemos uma discrepância muito grande entre o crescimento de lucros apresentado pelas empresas. O gráfico abaixo mostra que apenas 4 setores apresentaram algum crescimento de lucros no 4T22 e com concentração em empresas do setor de Energy e Industrials.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

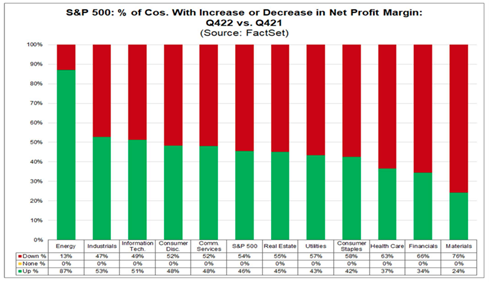

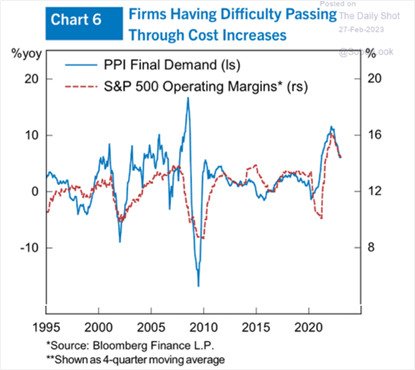

E um número maior de empresas reportando deterioração de margem líquida, algo que corrobora com o segundo gráfico abaixo, que compara o PPI (índice de inflação ao produtor) e a margem de lucro operacional das empresas do S&P500.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Perspectivas

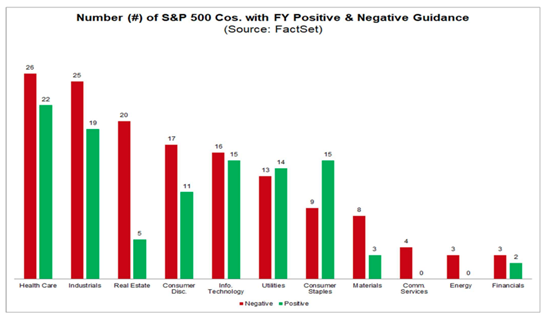

Olhando à frente, as perspectivas também mostram a preocupação das empresas com a desaceleração da economia. Para o primeiro trimestre de 2023, 76 empresas S&P 500 emitiram orientação negativa de lucro por ação e apenas 21 deram guidances positivos. Olhando o ano agregado, 250 empresas do índice emitiram guidances de lucro por ação, sendo 144 negativos e 106 com orientações positivas para EPS – fonte. O gráfico apresenta a abertura setorial dessas projeções fornecidas pelas empresas.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

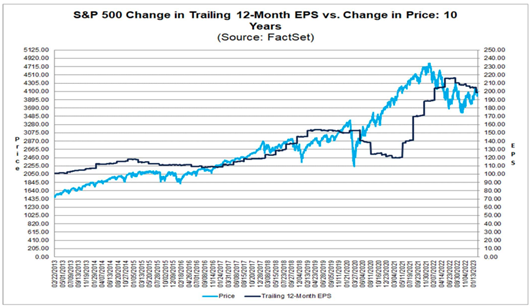

Cenário para ações

Os resultados corporativos apresentados ao longo de fevereiro substanciaram um cenário ainda adverso ou complexo para as empresas. A desaceleração de demanda que afeta sua capacidade de crescimento e de repasse de preços oriunda das pressões de custos já se fez sentir e existe a expectativa de que há mais por vir. O gráfico abaixo compara o lucro por ação dos últimos 12 meses e o S&P500. Se esse cenário que comentamos logo acima se materializar, seria razoável supormos a continuidade de um momentum desafiador para ações.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Aliado a isso, os múltiplos da bolsa americana em geral retornaram às suas médias e no relativo se mostram mais elevados que outros mercados de risco, como Europa e emergentes. Junto a isso, as preocupações com juros podem seguir pesando no curto prazo, sendo assim, mantemos nossa postura cautelosa com a classe de ativos e preferimos esperar um melhor cenário para uma alocação acima da média.

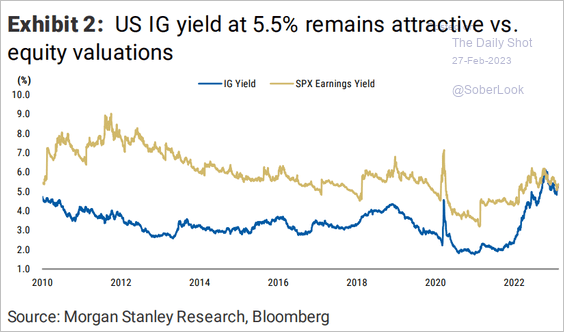

Cenário para Renda Fixa (bonds)

Quando olhamos para bonds, entendemos que em cenários de recessão ou desaceleração econômica os bonds podem funcionar como uma alternativa interessante para compor portfólios. Ainda que pesem os receios acerca da taxa terminal de juros e até onde poderemos ver os juros subindo, cabe a ressalva que a abertura da curva (alta dos yields) observada em fevereiro tornou ainda mais atrativa uma alocação em bonds e/ou ativos de renda fixa nesse momento. As taxas observadas no mercado atualmente são substancialmente maiores que as médias de médio e longo prazo, após as quedas nos preços dos títulos em 2022. O gráfico abaixo compara o yield médio de bonds investment grade com o yield médio das empresas do S&P 500. Vemos que em grande parte dos períodos o investimento em ações oferecia um yield maior que o de bonds – reflexo da maior percepção de risco do investimento em ações. No entanto, no atual momento essa não tem sido a realidade, o que reforça a tese de uma maior atratividade de alocação em bonds frente às ações.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Ressaltamos a preferência por títulos (bonds) de menor duration (vencimentos mais curtos, até 4 anos) e de empresas de maior qualidade de crédito (investment grade), que apresentam melhores condições para atravessarem cenários de desaceleração/recessão na economia. Apesar dos yields mais altos, a classe de ativos “high yield” carrega consigo um maior risco de crédito, o qual pode se fazer sentir num cenário de recessão e, por isso, seguimos cautelosos com a classe.

Quer investir em renda fixa americana? Abra uma conta na Avenue.

*William Castro Alves é Estrategista-chefe da Avenue Securities