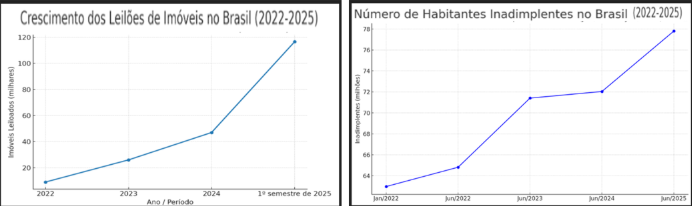

O mercado de leilões de imóveis no Brasil atravessa um momento histórico: em 2024, o número de imóveis ofertados saltou de 10 mil para 16 mil, um aumento de 86% na comparação com o ano anterior. O total de eventos dobrou, atingindo 8.145, e as vendas dispararam 156,7%. Estes números registram uma das maiores expansões já vistas no setor.

Este crescimento recorde se estende a 2025: no primeiro semestre, foram realizados 116,6 mil arremates, o que representa um salto de 25,1% frente ao mesmo período do ano anterior. A disparada dos leilões está diretamente ligada à inadimplência em financiamentos imobiliários. A Caixa Econômica Federal, que responde por cerca de 70% do mercado de leilões imobiliários, quintuplicou o número de imóveis em leilão em apenas dois anos: de 9 mil em 2022 para 47 mil em 2024

Recordes e marcos recentes dos leilões

1. Explosão do mercado em 2024;

- Aumento de 86% no número de imóveis ofertados em leilões, pulando de 10 mil em 2023 para 16 mil em 2024

- O total de eventos de leilão dobrou, crescendo de 4.371 para 8.145

- As vendas aumentaram 156,7% no período

2. Volume recorde de imóveis leiloados e movimentação financeira;

- Em 2024, foram 275 mil unidades comercializadas em leilões, movimentando cerca de R$ 200 bilhões

3. Imóveis da Caixa em leilão (2022-2024) de 9 mil para 47 mil;

4. No primeiro semestre de 2025, foram realizados 116,6 mil negócios, crescimento de 25% em relação ao mesmo período de 2024;

O setor de leilões de imóveis encerrou o primeiro semestre de 2025 com um saldo de 116,6 mil negócios realizados. O volume representa um aumento de 25,1% em relação ao primeiro semestre de 2024, segundo a Associação Brasileira dos Arrematantes de Imóveis (Abraim). Trata-se de um mercado aquecido que reflete, porém, o momento de alta na inadimplência no Brasil.

Inadimplência de crédito

Segundo dados da Serasa, em junho, havia 77,8 milhões de endividados, um aumento de 1,04% em relação a maio.

Dados do Banco Central, mostram que a inadimplência no financiamento imobiliário teve um pico em 2023, chegando a 1,54%. A maior elevação foi em financiamentos feitos com a utilização do FGTS, subindo de 1,99% em 2019, para 2,63% em 2023. Além disso, a inadimplência do consumidor fez o número de imóveis em leilões quintuplicar em dois anos, saindo de 9 mil em 2022 para 47 mil em 2024, na Caixa Econômica Federal (CEF).

O avanço da inadimplência no país, que já atinge mais de 70 milhões de brasileiros negativados, segundo a CNDL e o SPC, está transformando o mercado imobiliário e impulsionando investimentos recordes em leilões de imóveis.

Recordes e marcos recentes

- Pico anual: em novembro de 2021, o número atingiu 64,27 milhões, representando o maior valor do ano, mas, fechando dezembro de 2021: o número de inadimplentes chegou a 63,97 milhões de pessoas;

- No final de 2022, já se observou 69,43 milhões de brasileiros com o nome restrito o que mostra que o patamar permaneceu em elevação

- E atualmente, junho de 2025 estamos em recorde histórico com 77,8 milhões de endividados representando 47,79% da população Serasa;

Os dados de órgãos de proteção ao crédito, como Serasa e SPC Brasil, mostram que o país convive com patamares cada vez mais elevados de inadimplência no consumo e no segmento imobiliário, nos financiamentos também vem crescendo, refletida no aumento expressivo de leilões de imóveis nos últimos anos. Embora os percentuais dessa elevação nesse setor sejam um pouco menores do que no crédito ao consumo, o impacto é mais severo, pois envolve a perda do bem com consequências que podem chegar à dissolução de estruturas familiares.

Demonstra que não se restringe a faixas de renda específicas, e famílias de todas as classes sociais tem enfrentado dificuldades para honrar seus compromissos, resultado da combinação de juros elevados, inflação persistente e instabilidade econômica e política, portanto, a vulnerabilidade social/financeira tornou-se um sintoma generalizado no Brasil.

Coluna escrita por Rui das Neves, administrador e incorporador

As opiniões transmitidas pelo colunista são de responsabilidade do autor e não refletem, necessariamente, a opinião da BM&C News.